王健林或再次倒在“买买买”模式之下。

近期万达大面积裁员的消息不绝于耳,王健林在沉寂许久之后,再一次被推上风口浪尖。前几年,万达和王健林压力确实很大,王健林暴瘦20斤挽救万达于“危难”之中,去年才艰难重回中国地产“首富”位置。

在地产行业寒冬的大背景下,大面积裁员等于企业遭遇危机,虽然万达发出紧急声明企图证明一切无恙,但从财报可以看出,万达确实遇到了难题,这次王健林还能靠瘦身来化解危局吗?

在风雨欲来之际,万达相关上市公司股价均受到一定影响,其中万达电影已经11连跌,截至5月26日,万达电影已经跌停,仅为12.33元/股,和2015年上市之初的92.53元/股的高点相比已经跌去近90%,市值蒸发1792亿元。

万达今后的路不管如何走,看起来都并不轻松。

王健林减持套现

一个月前,万达电影一则公告引发市场关注,王健林也加入了减持套现的大军之中。

通过公告可知,控股股东北京万达投资有限公司计划减持万达电影6538万股,占万达电影总股本的3%。以减持当日收盘股价14.57元/股计算,减持套现约9.526亿元,若以当日股价最高15.03元/股计算,套现总额约9.83亿元。有意思的是,在减持之前,万达电影股价连续四个交易日下跌,而在减持后,又连续两个交易日下跌,王健林的眼光毒辣,直接透视到高点,精准实现了高位套现。

其实近半年来,万达电影的股价开始逐渐回升,由2022年10月的9.44元/股提升至5月11日的15.98元/股,涨幅明显,但距离上市之初的股价依然有较大差距。资料显示,北京万达投资有限公司持有万达电影8.5亿股,占万达电影总股本的38.99%。通过天眼查可以发现,北京万达投资有限公司的实控人为王健林,其持有股份为98.03%,是绝对大股东。

这次减持套现并不是王健林在万达电影的首次套现,3月2日王健林控股的万达文化集团就已经减持了2%的股份,当日收盘股价为13.43元,套现约5.8亿元。这也是王健林连续两次主动减持,此前也曾有过减持先例,但多为被动减持,在短短2个多月的时间内,王健林两次减持共计套现约15.7亿元。

公开资料显示,2018年王健林旗下的万达电影以116亿元收购万达影视,但收购后万达电影就遭遇困境,受影视娱乐行业整肃影响,在收购万达影视的第二年,万达电影就亏损了47.29亿元,随后暴发疫情更让万达电影雪上加霜,2020年全年亏损66亿元,收购后2年合计亏损高达113.29亿元,接近收购价116亿元。

2021年万达电影凭借春节档电影《唐人街神探3》总票房45.19亿元的强势表现,实现扭亏为盈,实现利润1.06亿元,但2022年再度亏损19.23亿元。收购以来,万达电影共亏损131.46亿元。不太好看的业绩表现,也让万达电影的股价由2018年的23元/股左右一路下跌至如今的12元/股左右。

壮士断腕到王者归来

近两年在哀鸿遍野的房地产市场,王健林是最被称道的一个。

2017年,万达陷入债务危机,负债高达4200亿元。为渡过难关,王健林断臂求生,开启了“卖卖卖”模式。他成功将万达由重资产模式转变为轻资产模式,哪怕其中王健林吃了不少暗亏,还是忍痛将旗下一系列重资产打包出售,其中包括卖给苏宁的37家百货门店,卖给富力的77家酒店,打包卖给融创的13个文旅城,这里有富力老板李思廉坐地压价气得王健林摔杯子的故事,也有孙宏斌仗义地接盘,在那几年王健林几乎清空所有海外资产,贱卖股份引入腾讯和阿里做股东,甚至将万达体育退市……

这些壮士断腕的举措为王健林赢来无数赞誉,因为那些价值超过4000亿元的资产,最终只卖了不到700亿元,这种亏不是谁都愿意吃。而王健林之所以愿意吃这个亏,是他急于甩掉重资产模式下的“包袱”,接着万达这三个最重要的接盘侠,一个个都遭遇重大危机。

苏宁和富力的惨状不用过多赘述,一向以白衣骑士著称的孙宏斌也未能成功消化接盘的文旅项目,融创同样遭遇“爆雷”危机。融创股价由2020年46.21港元/股直接跌至现在的1.36港元/股,跌幅超97%,市值蒸发超过2400亿港元,如今总市值仅为74.1亿港元。苏宁易购已经被“ST”,股价由23.14元/股跌至2.04元/股,跌幅达91.2%,市值蒸发近2000亿元。另外一个以为自己捡了大便宜的富力,从接手万达酒店以来就麻烦不断,创始人兼联席主席张力在英国被抓,公司股价已经跌到惨不忍睹。

成功甩下“包袱”的王健林,虽然暴瘦了20斤,但总算稳住了万达的基本盘,将万达从崩盘的边缘硬生生给拉回来,一时成为业内一段佳话,并在楼市不景气的2022年成功逆袭成为内地房地产行业首富,上演了一场王者归来的戏码。

地产分析师王一然对王健林壮士断腕的决策表示敬佩,“在那种情况下,能像王健林那样果敢断舍离的房地产企业家很少,后面出现了很多房企爆雷,因为他们不懂弃车保帅,从这一举措也可以看出王健林的老辣与精明,成为行业教科书般的案例。”

重启“买买买”模式

王健林和万达,显然好了伤疤忘了疼,忘记了万达上次危机的根本原因是重资产模式所致。

2017年的万达危机,王健林用时5年才力挽狂澜,不仅偿还了2000多亿元债务,还成功转型轻资产,成为地产圈活得最滋润的富豪。但王健林骨子里“豪赌”本质并未因经历一次浩劫而改变,在地产寒冬之下,在看到恒大、富力、奥园、融创等房企相继“爆雷”后,王健林或意识到抄底的时机已经到来,又开启了“买买买”模式,试图进行抄底。

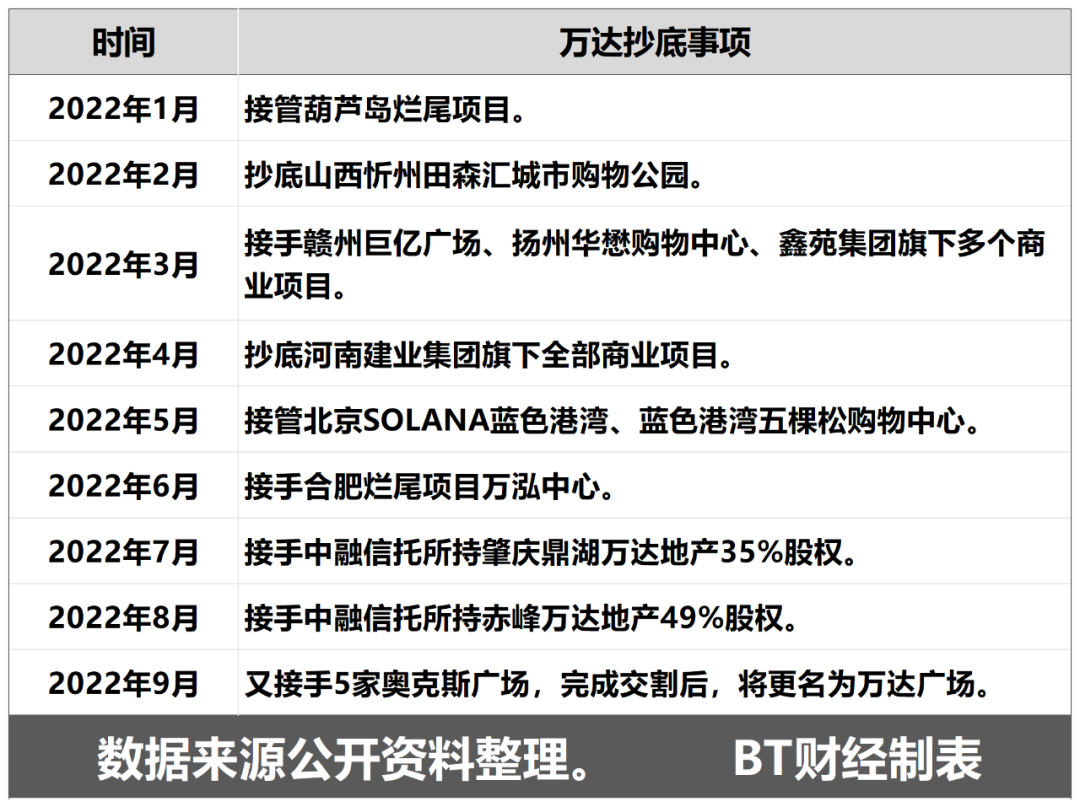

从2022年1月开始,每月都有万达“买买买”的消息传出,BT财经将万达在2022年抄底的大项目整理如下表,

截至2022年10月,王健林旗下的商业广场数量增至425家,而一年前的数量为380家,一年多出的45家商业广场都是王健林重启“买买买”模式下的产物。此时万达在管面积达6000万平方米,万达又从轻资产重回了重资产。

如果万达此时真不差钱或不至于再度遭遇危机,但王健林忽略了万达并不是不差钱的金主,其本身负债率一直居高不下。2018年经过一系列“卖卖卖”,万达债务瘦身2158亿元,负债率降至60%以下,而地产行业三道红线之一的就是资产负债率不超过70%,此前万达远离安全红线,成为众多房企羡慕的对象。但随后万达的资产负债率直线攀升,招股书数据显示,2019年资产负债率攀升至80.4%,2020年更是高达95.8%,当时万达有51.78亿元的派息,是导致资产负债率攀升的一大原因,但2021年降至70.9%,2022年上半年降至68.1%,虽然负债率降至安全线以下,但其现金流却由2021年的188.83亿元,降至2022年上半年的158.24亿元。

根据招股书数据,万达最新非流动负债2327.32亿元,主要为长期借款,其长期有息负债合计有1147.74亿元。流动负债679.84亿元,主要为一年内到期非流动负债。此时万达账上相对应的货币资金约为341.94亿元,虽可以覆盖短期债务,却透露出万达短期偿债能力指标流动比率和速动比率等在下滑,流动资金对短期债务的覆盖力在下降。而根据申报材料披露,近三年及一期,万达筹资活动产生的现金流量净额分别为-245亿元、-320亿元、-113亿元和-182亿元。

4月27日,《中国经济报》消息称,“万达又遇到困难了,王健林称不躺平”,王健林通过内部讲话,给员工打气。和讯网报道称,4月以来万达系债券全面下跌,年初发行的两只美元债券,创下发行以来的低点。这说明市场对王健林“不躺平”信心不足。5月10日新浪财经更是曝出“大瓜”,称万达集团正在与工商银行等国内大行商讨境内贷款的无还本续贷方案。计划为今年到期的所有境内贷款寻求再融资,由此不必偿还本金。这些消息指向了一个信号,就是万达没钱还债。

万达确实没钱,不然不会在上市重要节点还发债60亿元,引来监管部门的监管函。证监会网站3月21日消息,证实向万达发去问询函。在万达重新上市的关键时刻,万达不是迫不得已,相信不会去做这么危险的事。

其实进入2023年,万达连发两笔债券目的也是“借新还旧”。1月发行一笔4亿美元的境外美元债,息票率11%,期限为2年,接着2月6日,又发行一笔3亿美元的美元债,息票率为11.00%,期限为3年。数据显示,2月,国内房地产开发企业发行境外美元债的平均票面利率为6.18%,环比还下降了1.16个百分点,其中以中国海外宏洋集团发行的5亿美元票面利率2.45%最低,珠海华发实业新发美元债的票面利率3.6%为第二低,和万达11%相比,差别甚大。说明万达借债也并不容易。

一边是买买买,一边是借借借,万达仿佛又走上了2017年之前的老路,或引发现在的“大面积裁员”风波。

上市被按下暂停键

五一前,万达招股书第三次失效。而在此前的美元债路演中,万达内部人士曾表示2023年2月底前会获得证监会关于赴港上市的批准,今年二季度完成香港IPO上市。这次招股书的失效,意味着这一计划彻底泡汤。

尽管万达对媒体表示称,上市申请材料失效并不影响公司在港交所的上市进程,万达会尽快按港交所要求更新提交申报材料,目前上市进展有序推进中。但这一说法遭到很多业内人士的质疑,业内人士称港交所最近几年上市成功率逐渐降低,会影响万达上市。知情人士消息称,王健林在集团内部讲话中表示:“集团确实因商管上市拖延,遇到了阶段性困难”,也说明万达IPO确实遭受挫折。

数据显示,2021年1月至3月港股交表81家企业中,截至该年9月底共有28家企业完成IPO,占比约35%,剩余未完成挂牌的公司的招股书进入了“失效”状态,这说明港交所上市成功率仅为三分之一左右。

业内人士介绍称,招股书失效不等于上市失败,市场无需过度解读,拟发行人依然可以通过更新资料重新申请再次上传招股书“一键激活”上市程序。失效后再次提交激活并成功上市的企业也不在少数。但这需要一定的时间。“失效后,企业仍可在失效后三个月内选择再次向港交所递交招股书,联交所将继续审核招股书及聆讯过程,但是内地企业来香港上市的最大一关,是要做企业重组。内地企业来香港上市,要考虑注册地。企业在内地,要在海外重组一个控股公司。企业重组一般需时三到六个月。第二个阶段是上市筹划,从资料准备、上市前尽职调查,一般需要一年左右,最短都要三四个月。”

万达现在不仅缺钱,还缺时间。

根据申报材料披露,万达商管集团子公司珠海万达目前正申请在港交所上市,若不能于2023年底成功上市,万达商管集团需向上市前投资者支付约300亿元股权回购款。这种对赌协议一旦签署就必须和时间赛跑,一旦无法在年内成功上市,对万达将是雪上加霜。

在招股书失效的同时,万达还被贴上了“老赖”的标签,4月20日,中国执行信息公开网披露,因有履行能力而拒不履行生效法律文书确定义务,万达地产集团有限公司及旗下河源市子公司被上海市第二中级人民法院两次列为失信被执行人。关联案件合计被强制执行超过了10亿元。万达地产董事长张霖也被限制高消费。

公开资料显示,张霖是万达“老人”,2000年3月加入万达,2022年6月起担任万达地产集团有限公司董事长。

IPG中国区首席经济学家柏文喜称,万达商管已经创造了民营企业海外上市的最慢纪录。因为通常情况下,H股上市公司需要3—6个月,从未出现因批复原因上市周期超过半年的企业。而万达商管从曝出上市传闻至今时间跨度远不止半年。

有业内人士分析称,万达商管上市前为了财务报表更漂亮,通过做轻资产进行重组。但重组后的公司财务报表未必能真实反映真实经营情况,这个因素可能被监管机构所关注。“近年来中国商业地产供应量体量过大,导致万达商管的前景不被资本市场看好。”

上市对万达来说意义重大,有媒体报道称,如果万达商管未能在5月底前完成香港上市,涉及13亿美元的三笔离岸贷款的贷方可以要求提前全额偿还。而招股书失效表明5月底上市已经不可能。虽然万达已与上述银团沟通将合同的约定上市日期调整到了2023年11月30日。但年底如果还未能上市,不仅会触发对赌条款,还会面临提前还贷压力。而从目前的现金和负债情况来看,万达资金压力都非常大。

如今的万达又像2017年一样重回生死存亡的路口,这一次王健林有何高招破局,BT财经将持续关注。

文丨BT财经梦萧

版权所有,禁止私自转载!如涉及侵权,请联系删除。