截图自全国企业破产重整案件信息网

本报(chinatimes.net.cn)记者刘佳 北京报道

随着法槌的落下,成立于1979年的新华信托从此谢幕,告别了曾经奋斗过的“江湖”。

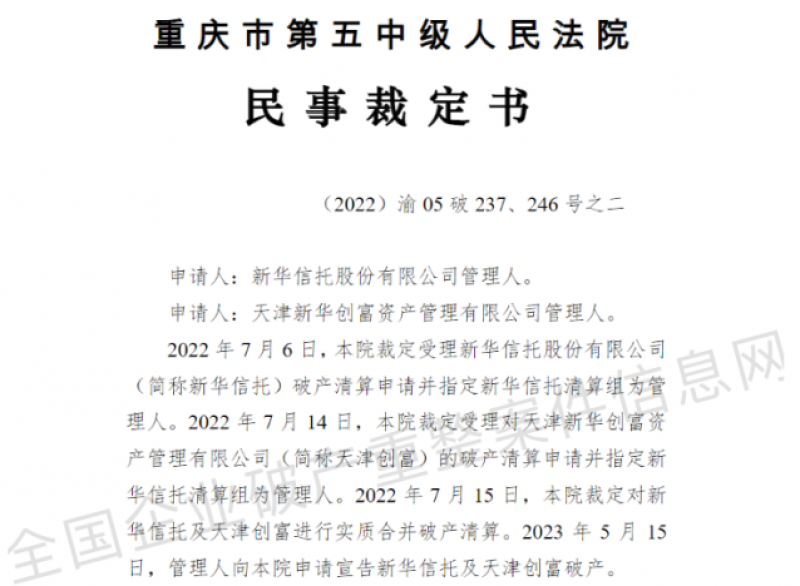

5 月 26 日,全国企业破产重整案件信息网发布裁判文书显示,重庆市第五中级人民法院认为,新华信托不能清偿到期债务,并且资产不足以清偿全部债务,符合宣告破产的法律规定。

依照《中华人民共和国企业破产法》第二条第一款、第一百零七条规定,该院于 2023 年 5 月 26 日裁定宣告新华信托破产。

至此,业内持牌信托机构也从之前的68家缩减至67家,而新华信托则成为我国自2001年《信托法》颁布之后首家宣告破产的信托公司。

“破产是一种市场化的方案,代表着经营不善的公司退出市场。信托公司作为以营利为目的市场化运营机构,与其他公司一样,若因经营不善而不得不破产,是合理的市场化行为。” 西南财经大学金融学博士罗皓瀚在接受《华夏时报》记者采访时如是说。

22年来首家宣告破产的信托公司

新华信托是中国最早成立的信托公司之一。早在2001年10月,新华信托就已经成为首批5家通过中国人民银行审批,获准重新登记,取得信托法人机构许可证的信托公司之一。

2020年7月17日,监管部门依法接管九家金融机构,其中包括新时代信托、新华信托两家信托公司,接管期暂定一年,彼时新华信托由交银国际信托托管。

2021年7月16日,原银保监会发布公告称,决定延长新华信托接管期限一年,自2021年7月17日起至2022年7月16日止。

就在接管期届满的前10天,2022年7月6日,原银保监会发布公告称,针对《新华信托股份有限公司关于破产清算的请示》,批复同意新华信托依法进入破产程序。

而一同被接管的新时代信托则是“绝处逢生”,基本完成了自然人投资者的风险化解工作。

“新华信托因为被法院裁定破产而牌照灭失,是信托行业的一个重大遗憾和损失。”业内人士对记者感叹到。

2022年7月6日,重庆市第五中级人民法院裁定受理新华信托破产清算申请。2022年7月14日,该院裁定受理对天津新华创富资产管理有限公司(下称“天津创富”)的破产清算申请。2022年7月15日,该院裁定对新华信托及天津创富进行实质合并破产清算。

随着时间的推移,破产清算工作逐渐明晰。在2023年5月26日的民事裁定书中,重庆市第五中级人民法院表示,根据北京中企华资产评估有限责任公司作出的资产评估,以2022年7月6日为基准点,新华信托及天津创富在破产清算条件下固有财产评估价值总计29.84亿元。

其中,新华信托办公大楼评估值为4.35亿元,持有的珠海融凯LP收益权评估值为3.62亿元,持有的新华基金股权评估值为2.96亿元,作为受益人持有的信托产品受益权评估值为12.24亿元,应收账款评估值为4.97亿元,其他资产评估值为1.7亿元。

与此同时,经新华信托审查,债权人会议核查,重庆市第五中级人民法院于2023年1月16日裁定确认的新华信托和天津创富确认债权金额则高达36.42亿元。

最后重庆市第五中级人民法院认为,新华信托及天津创富不能清偿到期债务,并且资产不足以清偿全部债务,符合宣告破产的法律规定。该院于2023年5月26日裁定宣告新华信托、天津创富破产。

“不破不立,合理正常的进入和退出是行业健康发展的基础之一。新华信托破产给信托行业带来了一些警示和提醒,有助于促进其他机构注重合规经营和风险管理。” 罗皓瀚表示,下一阶段信托公司需要借此机会做好投资者教育工作,一方面对信托公司破产事件向客户进行合理解读,另一方面也借该事件更好普及信托的法律基础和制度功能。

在金乐函数分析师廖鹤凯看来,信托公司破产释放了一个重要信号,这表明信托公司未来将更加需要审慎经营。

“在当下行业重要转型期,信托公司估值处于低谷,牌照流转被动为主、管理不善、资不抵债的公司都有破产清算的可能。”廖鹤凯对《华夏时报》记者表示,新华信托破产对于普通投资者几乎没有影响。

近年来,信托行业风声鹤唳成为风险高发的集中地。除了已破产的新华信托,安信信托(现已更名为建元信托)、华融信托、四川信托、华信信托和新时代信托这5家信托公司风险依然存在,近日连雪松信托也有爆雷迹象。

在年初的2023年信托业监管工作会议上,就有近三成信托公司被监管层点名批评,涉及房地产信托及信政业务等领域。

今年3月24日,原银保监会发布《关于规范信托公司信托业务分类有关事项的通知》即“三分类”新规,旨在厘清各类信托业务边界和服务范畴,亦表明监管层推动信托公司回归信托本源的决心。

罗皓瀚认为,信托业新分类政策体现了信托转型发展的大方向。大部分信托公司正处于转型发展的关键阶段,并在积极探索新的路径和业态模式。整体来说信托业依然表现出较强的发展韧性和较大的发展潜力。

“不过值得注意的是,作为受托人的信托公司破产不代表原信托计划的结束。信托资产不仅区别于委托人的自有资产,也区别于信托公司的固有资产,这也是信托制度功能的体现。” 罗皓瀚补充道。

谈及是否还有更多的信托公司加入到破产队伍,廖鹤凯分析称,信托财产和信托公司固有财产是隔离的,是不是有更多的公司破产,需要后续看情况来定。

“如果固有资产情况好转就暂时没有下一个,不过未来两年依然有很大变数,部分信托公司前期地产业务依然有很大压力,整体宏观经济依然在筑底回升中,国际环境非常复杂,信托公司也无法独善其身。只有坚持服务定位、加速转型,才有可能生存下来。” 廖鹤凯坦言。

“信托机构的破产是市场优胜劣汰规律在发挥作用,要敬畏市场规律。” 中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平对《华夏时报》记者表示,如果信托公司风险底线失守,受托责任履行失范,在历史包袱过于沉重的情况下,信托牌照的价值也不足以吸引潜在投资者接受股权,破产清算的命运将不可避免。

目前,新华信托的官网上至今还留存着当年该机构变革的足迹:自成立以来,新华信托经历了银信分离、证信分业、增资扩股、引入海外战略投资者等历程。

如今,这份辉煌未能延续,在历史长河中黯然失色直至销声匿迹。

杨海平认为,在内外部因素的共同作用下,部分信托机构的风险化解和转型发展依然任重道远。今后不排除还会有高风险信托机构破产,但是为了阻断风险传染避免更大的冲击,股权重组可能是高风险信托机构处置的主流模式。

责任编辑:孟俊莲 主编:张志伟