中新经纬5月6日电 (陈俊明)A股芯片股相继交出2022年及2023年一季度成绩单。在消费电子需求萎靡的背景下,据同花顺iFinD数据,2022年,191只芯片股中,103股出现业绩下滑,88股业绩增长。2023年第一季度,截至4月30日,业绩下滑的芯片股增至133股,业绩增长的芯片股则降至51股。

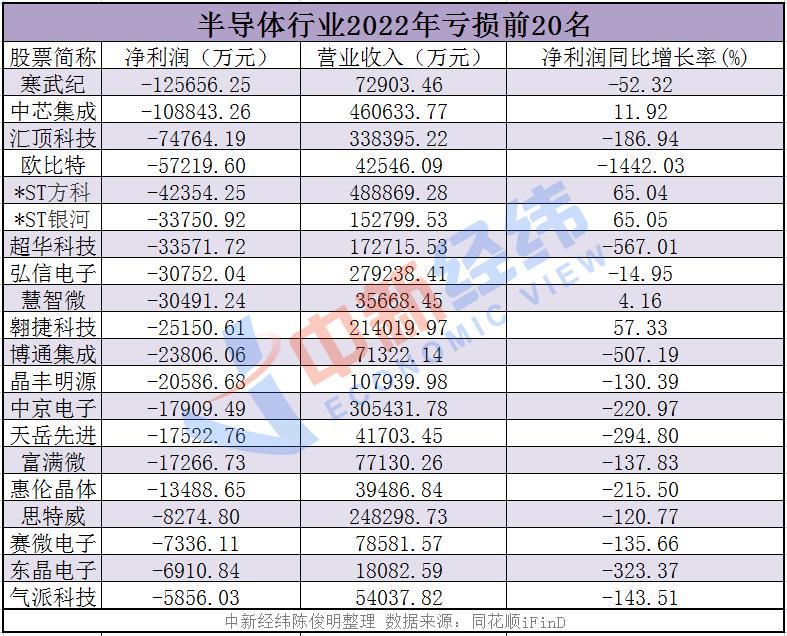

2022年寒武纪领亏

从亏损幅度看,主营人工智能芯片产品的寒武纪2022年亏损幅度同比扩大52.32%至12.57亿元,位列亏损榜首。

对业绩下滑,该公司提到三个原因:1、持续加大研发投入,研发人员薪酬、流片费用、研发设备及IP对应的折旧和摊销等费用较上年同期显著增加;2、公司增加战略备货、处于生命周期末期的云端产品销量减少以及边缘智能芯片产品销量不及预期,以上因素导致存货及库龄增加,从而使报告期资产减值损失较上年同期有显著增加;3、公司对个别大额应收账款进行单项计提,从而使报告期信用减值损失较上年同期有显著增加。

Wind数据显示,2017年-2022年,寒武纪每年都在亏损,6年期间合计亏损超过41亿元。同期,该公司研发投入也从2017年的0.3亿元逐年递增至2022年的15.23亿元,6年合计投入42.4亿元。

该公司能保持长期亏损的主因是其多次通过吸收投资收到现金。4月中旬,该公司16.72亿元定增落地,按照2022年的亏损幅度,该笔资金至少足够寒武纪再消耗一年。

另一家2022年亏损超10亿元的芯片股是中芯集成,其主营业务为晶圆代工及封装测试。对未来盈利,中芯集成称,公司设立时间较短,中高端产品需要较长验证周期,导致目前产品价格尚未达到目标水平,公司实现盈亏平衡的时间相对较长。在满足一定假设条件基础上,公司预计2026年实现公司层面盈利。

值得一提的是,中芯集成将在科创板上市,从网上新股认购情况看,该公司放弃认购数量2755393股,放弃认购金额约0.16亿元。

汇顶科技2022年以7.48亿元的亏损位列第三。对业绩变化,汇顶科技提到,受国际形势多变、宏观经济下行等外部因素影响,消费类电子市场整体需求疲软,终端客户需求下降;同时公司主要产品竞争加剧,出货量与销售价格承压以致公司业绩受到影响。另外,公司因呆滞库存增加及项目运营环境变化,计提了存货跌价准备及资产减值准备。

欧比特因资产减值超5亿元,公司2022年亏损达到5.72亿元,同比降1442.03%。该公司主营业务为卫星星座及卫星大数据及人工智能。近日,深交所已对欧比特下发年报问询函,其中提到商誉减值、相关并购交易、应收账款、研发项目可行性、诉讼仲裁案件等问题。

另外,亏损超3亿元的芯片股还有*ST方科、*ST银河、超华科技、弘信电子、慧智微。

一季度业绩普遍承压

2023年第一季度,芯片股业绩承受压力加大。同花顺iFinD数据显示,截至4月30日,业绩下滑的芯片股增至133股,业绩增长的芯片股则降至51股。更有59只个股净利润同比降超90%。

从亏损幅度看,江波龙以2.81亿元位列该季度“亏损之王”。该公司主营半导体存储应用产品的研发、设计与销售。公司存储器主要应用于智能手机、智能电视、平板电脑、计算机、汽车电子等行业以及个人移动存储等领域。该公司期内资产减值损失1.29亿元,主要系计提的存货跌价准备所致。

翱翔科技主营无线通信芯片,该公司一季度亏损近1.96亿元。对业绩变化,该公司提到,受下游终端市场需求疲软的影响,公司芯片销售同比减少,收入下降;同时由于市场竞争加剧公司调整芯片产品价格,且毛利较高的定制业务当期确认收入较少,导致综合毛利率较去年同期下降超过10个百分点。

另外,汇顶科技、格科微、佰维存储、华天科技季内亏损均超1亿元。

原因方面,汇顶科技提到,主要系市场竞争激烈导致毛利率下降所致;格科微提到,消费电子市场需求放缓,手机行业景气度降低,产品出货量减少,以及计提资产减值损失,主要为存货跌价准备。

佰维存储也表示,全球消费电子行业需求疲软,对半导体存储产品的需求剧烈下降,存储产品价格下滑,行业整体市场表现短期内剧烈波动;华天科技表示,终端市场产品需求下降,集成电路行业景气度下滑,订单不饱满,产能利用率不足,整体利润率下降所致。

光大证券研报指出,2023年一季度半导体行业整体业绩承压,半导体设备、EDA表现亮眼。2023年第一季度半导体板块115家公司归母净利润为54.4亿元,同比降60%,整体业绩承压。表现较好的子板块为半导体设备和EDA。

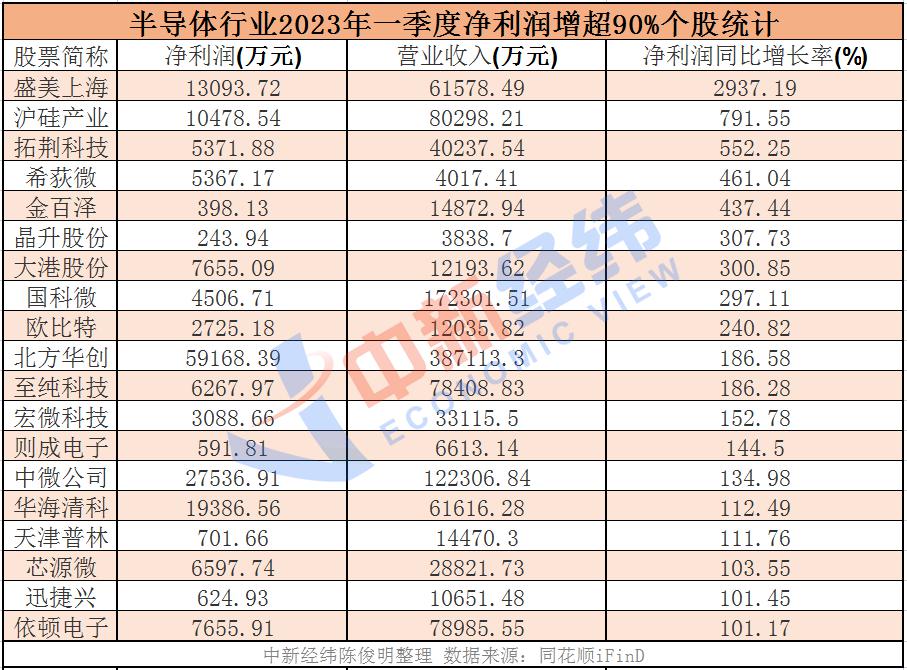

逆势增长

值得注意的是,仍有多只芯片股业绩逆市增长。以2023年第一季度为例,有近20只芯片股净利润同比增长率超过100%。其中盛美上海业绩增幅居首,达到2937.19%;沪硅产业、拓荆科技、希荻微、金百泽期内业绩增幅也分别达到791.55%、552.25%、461.04%、437.44%。

盛美上海主营集成电路设备,该公司称,业绩变化主要原因是受益于国内半导体下游行业设备需求的不断增加及公司产品的竞争优势,订单量持续增长,公司营收保持高增长,以及公允价值变动损益大幅增长等。

主营半导体工艺装备等的北方华创,归属于上市公司股东的净利润在2022年及2023年一季度保持着超过100%的同比增速。对业绩增长,该公司提到,销售订单、生产规模较上年同期增加。

另外,拓荆科技表示,主要系销售订单持续增长,带动公司利润增厚。该公司聚焦中国大陆薄膜沉积市场,抓住下游集成电路芯片制造厂扩产带来的市场机遇。

对其他半导体企业来说,沪硅产业期内业绩增长的原因参考价值较低,该公司当期归属于上市公司股东的净利润较上年同期增加11993.76万元,主要是受公司通过聚源芯星产业基金投资的中芯国际科创板上市的股票的公允价值波动的影响。

同样,希荻微期内业绩增长的主因是完成了与NVTS的股权转让以及技术许可授权的交易,共产生损益约13947万元。实际上,该公司受消费电子市场持续低迷,消费电子产品需求疲软,以及主要客户需求的季节性波动影响,营收大降超七成。

对半导体行业前景,东吴证券研报认为,2023年半导体设备国产化率提升有望超出市场预期。扩产方面,存储扩产好于先前预期,随着第二季度国内晶圆厂招标陆续启动,国内半导体设备公司订单有望持续兑现。

该机构还表示,2023年组建中央科技委,国家层面加大集成电路产业扶持力度,大基金二期不断加码半导体制造、装备、材料等环节,并于3月重新启动投资,引发市场投资热情。AI行业发展大趋势下,AI行情有望持续扩散,支撑各类芯片的底层—半导体设备有望成为AI行情扩散的下一个方向。

东莞证券研报提到,近年我国集成电路市场规模持续增长,产业结构不断优化,从封测业一家独大的模式不断发展为IC设计、制造与封测三业并举的完整集成电路产业链。我国半导体旺盛的下游需求与较低的自主可控率之间形成较大缺口,贸易赤字不断扩大,国产替代需求巨大。在国家在国家政策、大基金与下游应用共同驱动下,国内半导体产业链有望维持较快增长。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编以其它方式使用。

【编辑:万可义】