财联社记者近日综合多方人士观点获悉,如果20万元是此前的心理预期,当下,15万元的价位或已成为“支撑共识”。

财联社4月17日讯(记者 李子健)“之前以为30万(元/吨)是底,后来以为20万是底,现在不敢说了。”锂盐厂销售代表唐欣的无奈与感叹,或许代表着目前锂盐行业从业者的整体心态。而财联社记者近日综合多方人士观点获悉,如果20万元是此前的心理预期,当下,15万元的价位或已成为“支撑共识”。

价格从去年冲高到60万元,至目前跌破20万元,碳酸锂市场已发生翻天覆地的变化。面对腰斩不止的售价,拥有自供矿的锂盐厂或仍能从容不迫,但部分需要外购矿的锂盐厂却早已“暗流涌动”:停产减产、订单转向海外,及选择用工业级碳酸锂生产电池级氢氧化锂,成了这类企业的“自保”选项。

15万元/吨或成支撑位

上海钢联4月14日发布的数据显示,电池级碳酸锂均价报19.25万元/吨;电池级氢氧化锂均价报27.30万元/吨。电碳20万元/吨的价格大关正式告破。

上海钢联分析师曲音飞表示,行业需求表现不温不火,对碳酸锂采购热情归于平淡,现仅维持刚需。

由于20万元/吨是碳酸锂上轮周期中的价格顶点,且据媒体报道,宁德时代的“锂矿返利”计划将碳酸锂价格以20万元/吨结算,因此,20万元曾是行业心理预期中的重要支撑位。

但实际情况却是,碳酸锂价格从60万元的高点,至目前跌破20万元,一路雪崩中间几无停顿和喘息。

此背景下,中国科学院院士、清华大学教授欧阳明高近日在“云上宜宾-高端对话”上表示,10万-20万元是碳酸锂相对合理的价格区间,不要有过大幅度的波动,(应)保持行业的可持续发展。

而市场判断锂盐价格的趋势,仍以供求为主要根据。

根据Mysteel团队统计,从正极材料的4月排产量计算,4月碳酸锂需求量为3万-3.2万吨,而从供给量看,满足3万-3.2万吨的供给,还需要看江西锂云母生产碳酸锂的成本……预计4月锂盐价格仍将下行,寻求15万元左右的成本支撑位。

财联社记者多方采访获悉,15万元成为碳酸锂价格支撑点,亦基本符合部分资本市场投资者及锂盐厂的预期。无锡不锈钢数据显示,碳酸锂2305合约经历数月整体下跌后,在4月14日剧烈反弹,暴涨11.87%,报价至155.5元,即对应15.55万元/吨。

对于价格的预判,锂盐厂销售代表陈纪认为:(目前是否)见底还不好说,但随着碳酸锂价格已经到了20万元附近(接近江西部分新矿开采的成本线) ,如果市场理性的话,跌速理应放缓。从市场交易上来看,据其反馈,最近询价的增多,虽然量都不敢太大,但有点企稳。

中信建投研报亦认为,目前电池级碳酸锂价格已跌破20万元/吨,已致部分外购矿石的锂盐加工厂亏损,底部成本支撑效应逐步显现,锂盐企业出现减产,月度产量连续下滑。价格继续下跌或引发锂盐厂减产扩大,以及部分高成本矿山推迟投产,形成成本支撑,预计锂盐价格下跌已经步入尾声。

或同样认为锂盐价格已无太大下跌空间,唐欣所在的锂盐厂干脆“躺平”。唐欣表示,价格跌太狠了,下游在用库存,或者有订单了再采购,目前确实有客户询价,“但是我们不着急,我们就是想(等)价格稳定再做(交易),高低无所谓,不想打价格战。”

锂盐厂“暗流涌动”

据媒体报道,目前,江西部分锂盐厂面对碳酸锂跌价,选择了“停产挺价”。财联社记者联系3家当地锂盐厂的相关人士获悉,确有锂盐厂停产,但主要原因是缺乏原料、没有利润空间、调整库存及其他原因。

实际上,据财联社记者与业内人士沟通获悉,部分锂盐厂通过“停产”来“挺价”不符合商业逻辑,因为即使部分锂盐厂停产影响供给实现价格稳定,亦只能利好同行出货,其自身并没有受益。

这正如此前传言国内主要锂生产商同意将每吨碳酸锂的底价定为25万元时,赣锋锂业相关人士否认称:赣锋始终坚持产品价格应由市场决定,绝不会主动控制价格影响市场,且行业中也没有企业具备相应能力。

曲音飞也对财联社记者表示,江西确实存在停工减产的锂盐企业,但更多是受动态调整库存等原因影响,锂盐厂库存累库明显,仅依赖几家停产挺价其实意义不大。

另有当地锂盐厂相关人士称,“不是(主动)减产,是拿不到(低价)原料”以及其他原因。

之所以缺乏原料,并非真的因为锂矿供给不上,而是因为“买进来就亏”。有锂盐专家近期在闭门电话会议交流中表示,过去(碳酸锂)在高位的时候,企业不管用什么原料都可以去生产,但现在必须要看成本。

同样让资本市场担忧成本问题的,还有海外锂精矿价格“倒挂”。去年,由于国内碳酸锂价格处于上升趋势,即使海外锂精矿的价格与国内碳酸锂的价格存在“倒挂”,锂盐厂仍能凭借“时间换空间”的模式赚取利润。但如今,碳酸锂价格向下,外采海外锂精矿的企业,盈利空间已迅速收窄甚至出现亏损。

以4月14日电池级碳酸锂均价报19.25万元/吨为例,若仅考虑1个半月的物流周期,则海外锂精矿的发货交付应在3月1日。而据隆众资讯3月1日数据,锂辉石精矿(6%)CIF中国的均价达5300美元/吨。

这意味着,以这个节点为参考,碳酸锂的成本将高达35.56万元【计算路径:5300美元(6%,CIF价格)×8(单耗)×1.13×6.9(汇率)+25000元(单位加工费)】,即进口海外锂精矿做成碳酸锂在国内销售,每吨将亏超16.31万元。

不过,由于海外锂精矿多为长协,且各家签订价格的协议有所差异,真实成本或低于网站报价。另外,部分锂盐厂将订单(特别是氢氧化锂)转向海外,而海外的价格较为坚挺,相对国内价格高出超5万元/吨。

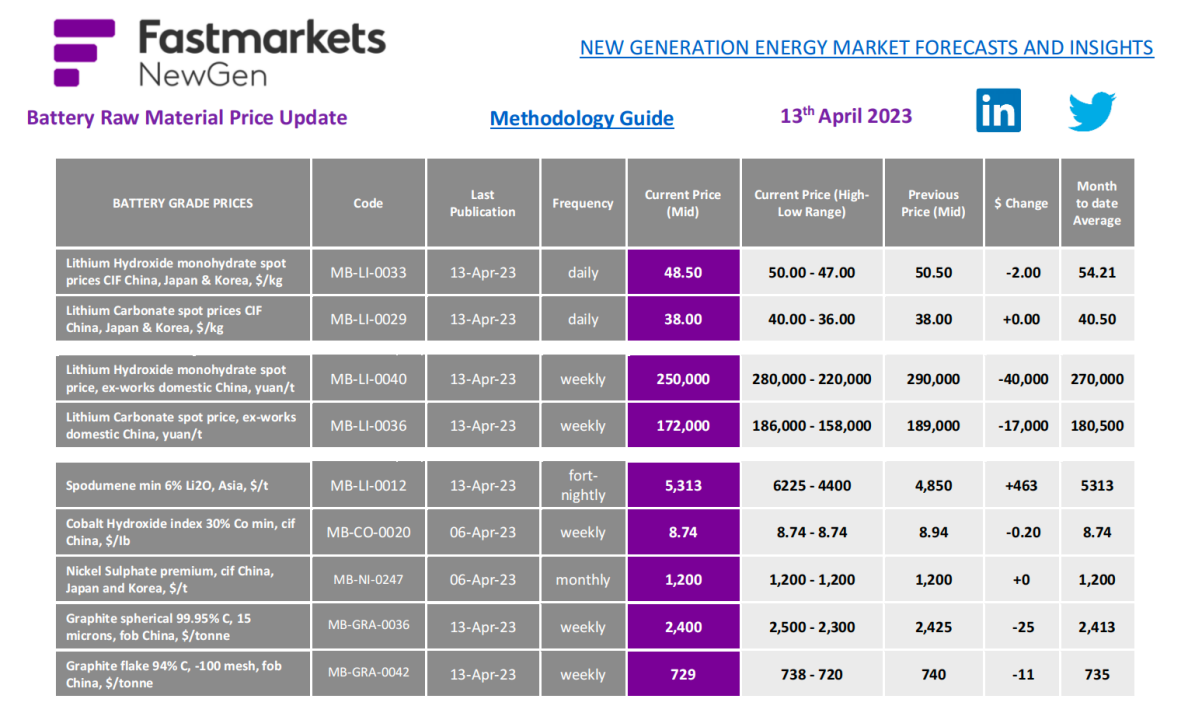

海外知名大宗商品报价平台Fastmarkets 4月13日数据显示,氢氧化锂均价报48.50美元/kg,折合33.47万元/吨;同日,上海钢联数据显示,国内氢氧化锂的均价报28.30万元/吨。

图片来源:截图于Fastmarkets 报告

除此以外,曲音飞对财联社记者表示,部分锂盐厂通过工业级碳酸锂岢化的方式来生产氢氧化锂,其加工成本不到2万元/吨。如此一来,通过国内工碳制电池级氢氧化锂销往海外,价差仍超10万元/吨。

但通常来说,国内外产品价格差异将随时间推移而缩减,这或也意味着,单纯通过国内外差价来赚取利润将会越来越难。

(唐欣、陈纪为匿名)

(编辑 曹婧晨)

-

李子健

Naijizil-415

上市公司报道部记者