3月27日晚,TCL中环(002129)发布年报:2022年公司营业收入670.10亿元,同比增长63.02%;归属于上市公司股东的净利润68.19亿元,同比增长69.21%。

考虑到中环参股的硅料企业新疆协鑫净利润高达82.52亿元,TCL中环享有27%权益,约合22.28亿元。剔除硅料的投资利润,TCL中环的净利润仅为45.91亿元。若以此衡量,TCL中环的盈利能力尚不如下游企业、刚发布年报的光伏组件企业——晶澳科技。

在光伏产业一体化发展大势下,下游都在做一体化、建设各自的硅片产能。始终坚持“差异化的经营理念”的TCL中环,今年硅片产能规划将达到180GW。未来,中环的硅片将卖给谁呢?

01

中环为何没有一体化焦虑

垂直一体化是当前光伏产业发展的一大趋势。在硅料、硅片、电池、组件四大光伏制造环节,除了最上游的大全、新特两家硅料企业还坚持在老本行以外,各环节中几乎所有的头部企业,都在发力垂直一体化。当然,TCL中环是一个例外。

赶碳号以前总结过,当下光伏行业已经具备以下几个特征:

一是产业链较短,比诸如化工、钢铁、有色这些大行业要短得多,主业只有硅料、硅片、电池、组件四个环节;

二是各主要环节间依存度极高,价值链刚性传导,牵一发而动全身;

三是行业集中度越来越高,在这一轮强势周期中,每一环节都出现了一家或两三家核心企业;

四是技术越来越成熟完善,光伏制造业已经从成长期步入成熟期,而且正在迎来真正的大爆发。

正是上述这些行业特征,才让光伏企业的垂直一体化有了实现的可能。

第一,前五大光伏组件企业,向上拓展一体化。

隆基绿能是较早开始一体化发展的企业。一体化不仅是其决胜于市场的一大杀手锏,也带给全行业以启发。

晶澳科技则是目前一体化程度最高的企业之一,在其刚公告的2022年年报中提到:公司目前垂直一体化率达到80%,预计2023年年末可以达到90%。

晶科能源、天合光能、阿特斯在公告中多次提到今后业务着力点就是提升一体化水平。阿特斯总结公司2021年发生亏损的原因时,就归因于一体化程度低于同行,最近公告其一体化目标为70%。

第二,硅料、硅片、电池企业向下发力一体化。

这方面最具代表性的企业就是硅料和电池双龙头——通威股份。其去年宣布一体化发展战略,大举进军组件市场。这不仅给行业以巨大的震动,而且加速了其他走专业化路线企业的转型。多年来一直专注电池片的爱旭股份、润阳股份,以及扩产激进的硅片企业上机数控等等,纷纷跟进。

有着硅片“拼命三郎”之称的上机数控,曾靠单一硅片业务实现逆袭。最近两年,上机数控一直在向上下游同时拓展。往上游,上机已投资布局工业硅、颗粒硅、多晶硅等;下游,大举进军N 型TOPCon电池。

正在IPO的电池片企业润阳股份也表示:基于电池业务,润阳股份进一步向上下游延伸,正构建以“硅料、电池、电站”为核心架构的“嵌入式”一体化产业链布局。

爱旭股份的转变则最令市场感到意外。经历过2021年的亏损之后,狂怼过硅料的爱旭股份决定改弦更张。在2022年年报中,曾经一直坚守专业化的爱旭股份,明确其一体化发展战略:“为促进未来几年企业的高质量发展,公司2023年计划新增国内生产基地2-3处,每个基地规划不低于30GW电池、组件的一体化产能。”

通威股份、上机数控、润阳股份、爱旭股份等企业选择一体化有一个共同的焦虑:组件企业都在一体化向中上游拓展了,自己生产的硅料、硅片、电池片将来卖给谁。

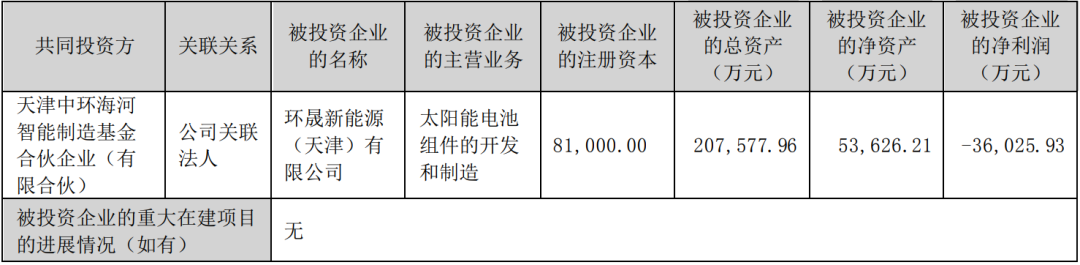

难道,TCL中环不需要为硅片而焦虑吗?其实,TCL中环也推出了自己的组件品牌——环晟。

年报显示,2022年TCL中环的光伏组件营业收入为108.41亿元,同比增长77.20%。光伏组件2022年产量为6.62WG。据索比光伏网统计,环晟在2022年出货量与尚德电力并列第10。

环晟的产能与中环庞大的硅片产能相比,地位差差悬殊。

来源:索比光伏

02

第一大客户天合光能另有打算

在2022年报中,TCL中环没有披露其硅片年度出货量以及市场占有率,仅提到截至2022年底,其单晶硅片总产能将超过140 GW。

目前各家公司数据尚未披露完全,按过往市场普遍认为,硅片双龙头隆基绿能和TCL中环两家的市占率合计超过50%。由于隆基绿能本身自用大量硅片(2022年组件出货量为45WG),所以TCL中环是硅片出货最多的企业。而且,TCL中环,是把所有“鸡蛋”都放在一个篮子里的。

TCL中环2021、2022年度前五大客户;来源:公司公告

年报显示,2022年TCL中环对前五大客户的销售额占比为46.58%,其中对第一大客户销售占比为21.01%,为140.80亿元。赶碳号推测,这第一大客户应为天合光能。天合光能曾披露,2022年前三季度向TCL中环采购了84.21亿元。全年向中环采购额能够达到140.80亿的,只有天合光能一家。

来源:天合光能公告

对比TCL中环2021年、2022年两年的前5大客户情况,会发现,公司前2至前5大客户的销售占比在下降。这或是因为其下游电池片客户的一体化程度在提高,降低了对外部硅片的需求。

天合光能是一个例外。这是因为,天合光能是前四大组件企业一体化程度最低、起步也最晚的一家,目前几乎没有硅片产能。

然而,事情也有变化。去年6月,天合光能发布业务规划,扩张一体化产能,包括年产30万吨工业硅、15万吨硅料、35GW拉棒、10GW切片、10GW电池、10GW组件及15GW组件辅材生产线等项目。这一计划很快开始执行:天合光能可转债募集项目为在青海省西宁年产35GW 直拉单晶项目。该项目旨在建设公司 N 型硅棒产能,用于后续硅片及电池片的生产。这意味着,天合光能以后将会降低对外部硅片的依存度。

此外,去年天合光能还与双良节能签订合同:约定2022-2024年向双良节能采购210尺寸单晶硅片,预计2022-2024年采购数量合计为18.92亿片,按照当时市场价格测算,预计2022-2024年采购金额合计为159.50亿元(含税)。

当然除了天合光能这样的第一大客户以外,硅片的下游客户还有许多,比如最新跨界光伏的黑马企业一道新能源、华晟光伏等。以上机数控为例,已通过长单锁定大量客户。高景太阳能锁定了IDG、华发虚拟一体化体系的爱旭,美科与正泰结盟捆绑。但是在TCL中环的年报中,重大销售合同部分为空白。

(参照InfoLink公布价格测算);来源:上机数控公告

03

专业化的底气是研发和产品

一体化还是专业化,对于光伏企业而言,不仅仅只是商业模式之争,而是决定生死存亡的战略选择。

赶碳号始终认为,最懂企业的,当然还是企业自身,而对于有着悠久历史与光荣传统的光伏老玩家TCL中环来说,不可能会犯这种致命性错误。

公司在年报中对于市场环境有着清醒的认知:

高成长、高预期性光伏产业吸引大量资本涌入,新老玩家持续投资,各环节产能快速 扩张,产品趋于同质化,市场竞争愈发激烈,产业格局面临重塑。多晶硅料、单晶硅片、 电池、组件阶段性投资和达产周期形成的供需不平衡,造成部分产品周期性供应短缺或过剩,对市场环境及经营带来不确定性。

基于供应链安全、扩大出海口、应对贸易壁垒等目的,产业链各环节通过上下游延伸的方式,弥补自身短板,向“一体化”形态发展。

公司始终认为新能源光伏制造行业的未来发展仍将遵循经济学的基本规律,对行业发展方向和自身发展路径具有清晰的判断和认知,始终坚持差异化的经营理念,不断进行技术创新、产品创新、制造方式、商业模式创新,提升产品的自主研发能力和核心竞争力,上坡加油,追赶超越,穿越行业发展周期,持续提升市场竞争力。

中环认为,行业一体化的原因主要有三:供应链安全、出口、贸易。公司坚守硅片主业的底气,源自创新,也有四点:技术、产品、制造方式和商业模式。

对于专注于产品、专注于研发的公司,赶碳号一向都格外尊敬。

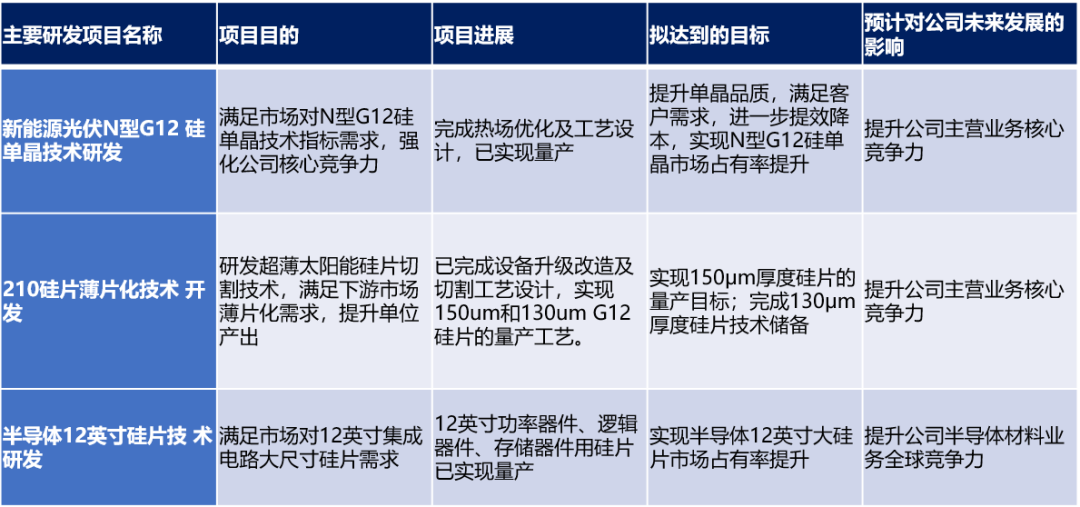

TCL中环在研发上投入力度很大:

2022年研发投入37.71亿元,同比增长46.34%。截至2022年12月31日,公司累计拥有有效授权知识产权1223项,其中,发明149项,实用新型1035项,外观1项,集成电路布图设计21项,软件著作权17项;受理状态的专利747项,其中,发明专利568项,实用新型179项。

2021年公司研发投入 25.77 亿元,同比增长 183.38%;截至报告期末,公司累计拥有授权知识产权975 项,其中发明专利 154 项,实用新型 797 项, 外观1 项,集成电路布图设计21项,软件著作权2项;受理状态的专利 613 项,其中发明专利 475 项,实用新型138项。

和2021年相比,TCL中环的发明专利还少了5项,但实用新型多了238项。这些一共花了37.71亿元。

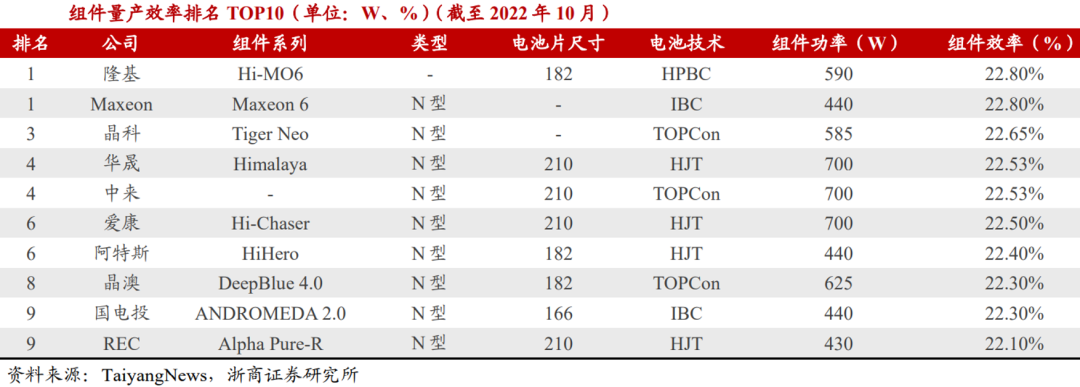

衡量研发实力和成果,除了专利数量外,研发成果更为显性、直接。2022年是光伏企业技术创新百花齐放的一年。

在N型电池方面,隆基绿能三条技术路线并行,HJT电池转换效率创下26.81%的世界新纪录。晶科能源在技术路线上单吊TOPCon并取得成功,东方日升、华晟光伏发力HJT,爱旭股份主推IBC电池。通威股份、晶澳科技则在降低成本上实现各种突破。

和其他光伏企业相比,TCL中环对于自己技术的宣传,显得过于低调。

来源:TCL中环年报

除了硅片薄片化以外,TCL中环未展现出其强大的产品竞争优势——当然,对于一家硅片企业而言,可能这就够了。公司年报提到:细线化、薄片化工艺改善,硅片A品率大幅提升,同硅片厚度下公斤出片数显著领先行业水平,但是具体数据是多少,公司并未披露。

TCL中环并没有披露其巨额研发费用的开支明细,不知除硅片外是否还在组件,以及金刚线、坩埚等辅材方面投入重金。此前,TCL中环对于关联企业扶持力度很大,成功孵化了坩埚企业——欧晶科技,同时也是金刚线企业——原轼新材销售占比99%的第一大客户。

04

业绩是商业模式的试金石

在电池片方面,TCL中环在年报中提到:基于MAXEON公司(中环参股企业)拥有的IBC电池-组件、叠瓦组件的知识产权和卓越的研发能力。

赶碳号翻遍研报,才找到中环在电池、组件方面的相关数据,MAXEON的成绩很优秀,但公司对此宣传并不多。

TCL中环在国内的组件平台主要是环晟光伏,自从在2021年取得量产效率21%以上、最高效率达21.8%至今已有两年,还没有新的转化效率数据出来。去年,组件企业赚钱都赚翻的市场行情中,孙公司环晟新能源(天津)居然还亏了3.6个亿。

来源:TCL中环年报

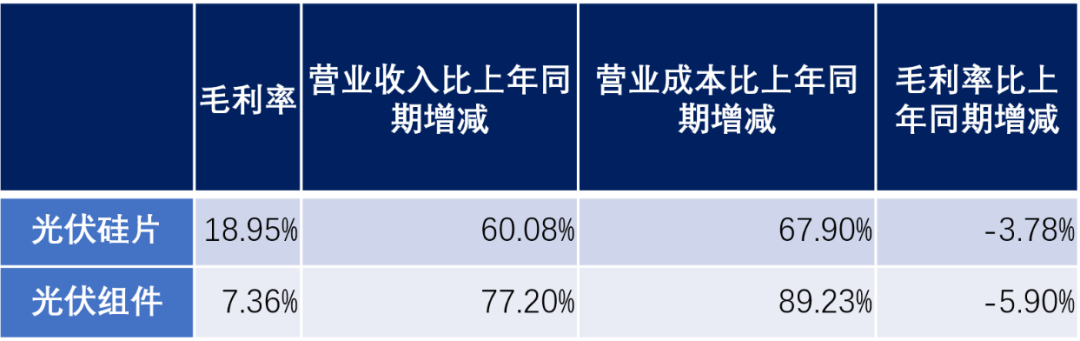

硅片厚薄、电池转化效率代表产品力,企业经营数据,则反映公司经营质量。TCL中环年报显示,公司2022年硅片毛利率约18.95%,同比下降3.78个百分点;组件毛利率约7.36%,同比下降近6个百分点。

来源:TCL中环年报

不过,组件方面可以。2022年TCL中环的光伏组件营业收入为108.41亿元,光伏组件销量为6.61WG。据此测算,销售价格为1.64元/W。

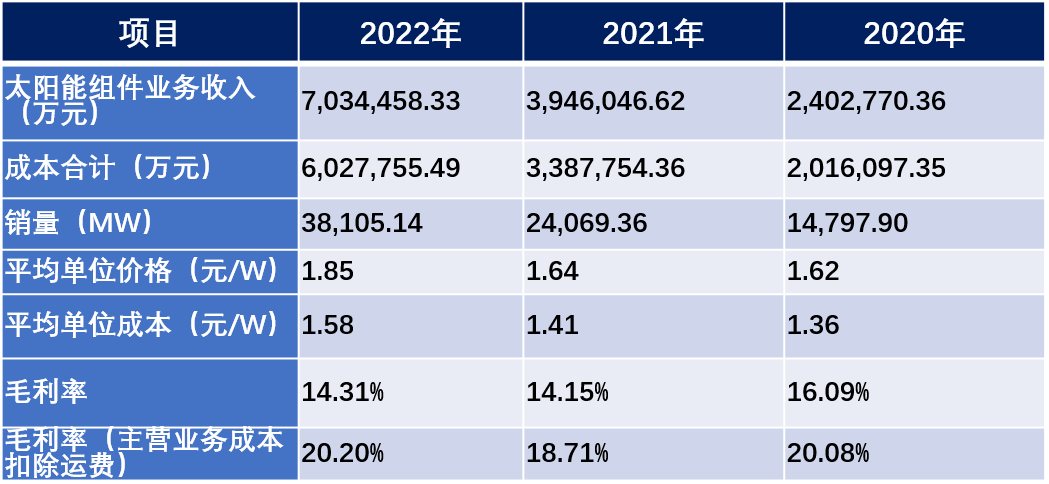

晶澳科技公告2022年光伏组件平均价格为1.85元/W,成本为1.58元。即使晶澳的组件利润中其实已经包含了硅片、电池业务的溢价,TCL中环组件的销售均价、毛利率,也不应该与晶澳有如此的差距。

来源:晶澳科技年报

从硅料产能、市场回归常态的长期趋势判断,TCL中环来自硅料的收益未必可以持续。剔除硅料赚的钱, 继续对比两家公司。

晶澳科技2022年扣非净利润约为55.57亿,扣除其投资新特硅料的收益2.13亿,约为5 3.44亿,对应其年度营业收入,净利润率为7.32%。TCL中环在扣除新疆协鑫22.28亿元投资收益后,净利润为45.91亿元,对应其年度营业收入,净利润率为6.85%。

TCL中环在年报中预计,2023年末公司单晶产能规划将达到180GW。

目前,采取一体化业务战略的硅片企业尚未发布年报,无法作进一步对照。也许,等另外一家硅片龙头——隆基绿能年报发布后再来对比才更有意义。到那时,估计一些投资平台上的“环粉”和“基粉”们又会吵翻天。

后记

做企业,就像跑一场马拉松,不能只看短期冲刺,更重要的是整体节奏的把控、体能的分配。在除光伏以外的大多数行业的普遍规律,几乎都是“专业化”制胜。这是因为,在很多行业,一体化实在太难太难了,想要做专业化做到领先都是非常困难的,更不要说在整个产业链上都能做到“均好”了。

从这个角度说,光伏制造业的“一体化”,对企业的战略把控、技术路线、业务规划、生产运营、以至组织人才、财务资金、市场客户等各方面的能力,要求只会更高。

一体化是一门硬功夫。所以,做一体化的企业,也未必个个都能够在未来激烈的市场竞争中活下来,活得好。