文丨BT财经 无忌

“宁王”怎么可能有危机?这句话放在前几年无疑是成立的。

3月13日,宁德时代被深股通减持53.04万股,这已经是连续5日被深股通减持,共计302.91万股。此前,2022年四季度宁德时代也遭遇招商银行旗下投资机构以及高瓴减持,遭遇密集减持这背后一定发生了什么事。

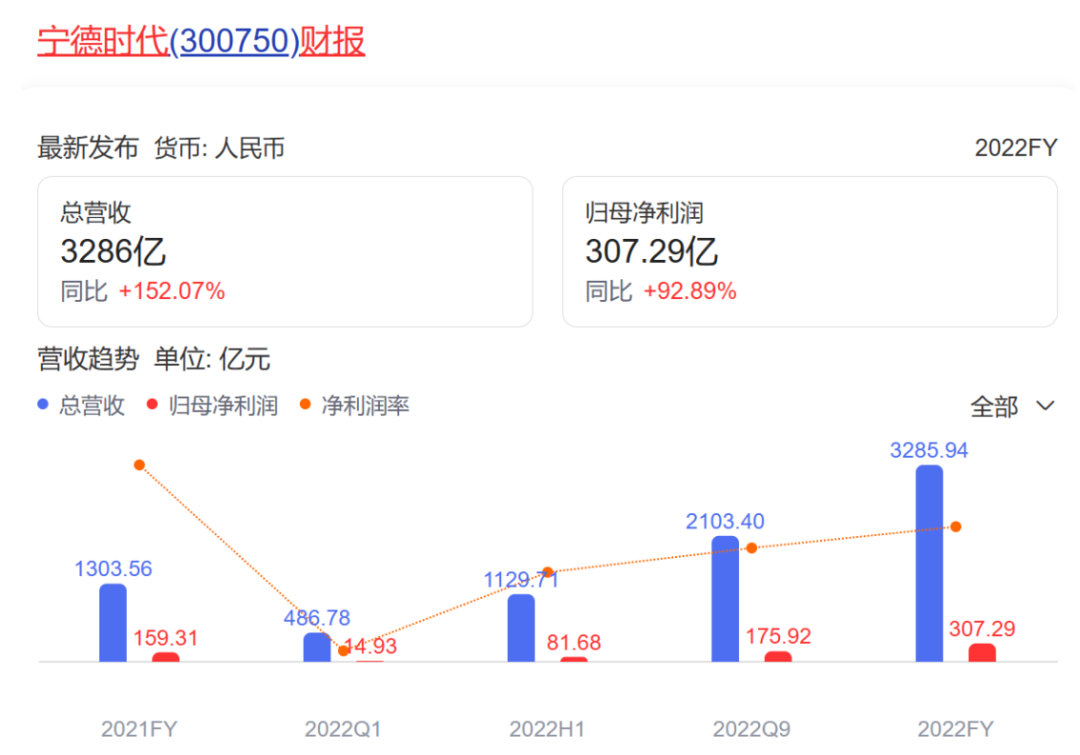

3月11日,宁德时代(300750)发布了2022年报,财报显示2022年,宁德时代总营收3285.94亿元,同比2021年的2103.4亿元增长了152.07%,净利润由2021年的175.92亿元,提升至307.29亿元,同比增长92.89%。

宁德时代表示,业绩增长过快是因国内外新能源行业快速发展,动力电池及储能产业市场持续增长,前期布局的优质产能释放,导致产销量明显提升,同时宁德时代自身降本增效,提升了整体盈利能力。

业绩看似亮眼,却没有给市场带来惊喜,早在2022年年底中金公司、国泰君安等多家券商机构对宁德时代的盈利预测均在274亿元至301.9亿元之间,宁德时代的财报基本符合盈利预测。财报发布后,宁德时代的股价不涨反降,截至3月13日收盘,宁德时代股价下跌3.4%来到392.00元/股,每股下跌13.79元,一日之间市值蒸发337亿元。而距离2021年底692元/股的高峰值更是下跌了43.4%,市值蒸发了7328亿元。

宁德时代在动力电池市场占有率提升4个百分点来到37%,依然是全球第一,储能电池市场份额也高达43.5%,市场占有率同样为全球第一,但这样的业绩依然未能打动资本市场,宁德时代到底怎么了?

下半年贡献净利润四分之三

分拆宁德时代的财报可以发现,宁德时代在2022年上半年的表现并不好。

据财报显示,2022年第一季度,宁德时代营业收入、归母净利润分别为486.78亿元、19.75亿元,营收环比2021年第四季度的569.9亿元下滑15%。一季度两项数据均为2022年全年最低,且归母净利润同比下降23.62%。第二季度,营收642.9亿元,环比增长了32.1%。但2022年上半年总营收只有1129.68亿元,仅占全年总营收3285.94亿元的34%,上半年仅贡献了全年总营收的三分之一。

第一季度的糟糕表现,让宁德时代在第二至第四季度感受到了压力,随着下半年新能源汽车领域的回暖,以及经营管理方面降本增效的实施,宁德时代营业收入、归母净利润均持续环比增长,仅在下半年,净利润就高达225.6亿元,占全年净利润307.29亿元的73.4%,下半年贡献了全年净利润的四分之三左右。

业内人士分析称,宁德时代“头轻尾重”的现象是和国内动力电池以及新能源汽车市场大盘保持一致。2022年上半年受困于新冠疫情,新能源汽车消费整体疲软,但下半年随着疫情的平稳以及年底的全面放开,新能源汽车迎来爆发期。

中国汽车工业协会数据显示,2022年上半年新能源汽车销量为260万辆,下半年428.7万辆,下半年销量占总销量的62.25%,也呈现头轻尾重趋势。在电池销售方面同样出现头轻尾重,据中国汽车动力电池产业创新联盟数据显示,2022年上半年电池销量占全年总销量的44.12%,下半年销量占比55.88%。

“宁德时代奇怪的现象是多方原因造成的,与新能源汽车总体发展趋势相吻合,新能源汽车和电池关联密切,下半年新能源汽车强势恢苏,导致宁德时代下半年的营收和利润都水涨船高。”该人士认为宁德时代下半年的亮眼业绩主要和新能源汽车市场的复苏有关。

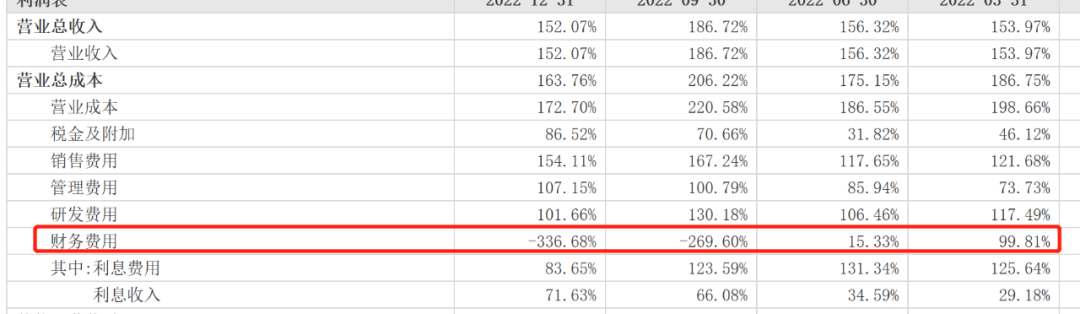

不得不提的是,宁德时代下半年的降本增效成果明显,在财务费用上,第三季度和第四季度分别出现同比-269.6%和-336.68%的降幅。在营收迎来利好和自身降本增效的双管齐下中,下半年净利润高达225.6亿元。

“对赌协议”引众怒

宁德时代作为中国市场最大的电池供应商,之前曾引发众多车企的不满,甚至出现经济学家任泽平“天下苦宁王久矣”的呼喊,也出现广汽董事长曾庆洪“给宁德时代打工”的言论,可见众多车企虽然依赖宁德时代,背后却对宁德时代极为不满。

主要原因是宁德时代“太贵了”,以竞争对手中创新航为例,2021年和2022年一季度,中创新航毛利率只有5.5%和8.2%,而同期宁德时代为26.3%和14.5%,远高于中创新航。再以蜂巢能源为例,2021年和2022年上半年蜂巢能源毛利率仅3.7%和6.91%,同期宁德时代毛利率为26.3%和18.7%,同样远高于蜂巢能源。

更让业内不满的是随着宁德时代坐稳市场占有率第一的宝座之后有些“店大欺客”。近期宁德时代再次上了各大汽车媒体版块头条,有媒体报道称宁德时代正在向车企推行一个锂矿返利计划,以降低电池成本。但该计划有前提条件,即与宁德时代合作的车企,需要承诺约80%的电池采购来自宁德时代,即可享受一部分动力电池的碳酸锂价格以20万/吨的优惠价格结算,这个价格远低于市场价格的47万元/吨,其中合作的车企仅限于华为、理想、蔚来、极氪等核心战略客户。因为宁德时代向特斯拉供应电池的价格已经很低,此次计划并不包含特斯拉。

消息曝出后宁德时代既不否认也不承认,给了业界更多猜想。结合2022年比亚迪的强势,宁德时代几乎等于默认了该项计划。2021年,宁德时代锂电池装机量市场份额超过50%,比亚迪虽然排名第二,但市场份额仅为16.2%。而2022年,宁德时代的市场份额首次出现下滑,下降到47.7%,比亚迪则攀升了4.4个百分点,市场份额攀升至21.6%,此消彼长后,宁德时代感受到比亚迪带来来的巨大压力,同时还有亿纬锂能、中创新航、欣旺达、远景动力等众多竞争对手在虎视眈眈。锂矿返利计划也被视为宁德时代捍卫自己市场占有率的一大杀手锏。

但锂矿返利计划的实施就要求车企要和宁德时代签订“对赌协议”,这也是让车企广为诟病的“霸王条款”。据新浪财经报道,宁德时代和一些车企的协议中包含限制开二供(指的是同时向多家供应商采购),只要合作车企开二供,宁德时代就断货。虽然宁德时代很快否认,但车企依然有众多知情人士不断爆料,宁德时代在行业强大的话语权地位彰显。

36氪曾对宁德时代电池供应有过报道,车企与宁德时代签订的协议中,车企需要对未来5年乃至10年的电池需求做出预期,并向宁德时代提前支付保证金,用于“产线建设、人力扩招、物料储备等”。保证金性质类似押金而非预付款,车企只有按照预期完成每年的采购量纲(额度),宁德时代才会逐年、分批返还这笔保证金,而买电池的钱依然需要另外支付。

从这来看,对车企多少有些不公平。“为了保证稳定的汽车生产,就必须保障电池稳定的供应,很多新能源车企只能向宁德时代这样的电池巨头预付款,而车企自身却承担了原材料等相应成本。和以往供销关系车企占据主动不同,如今电池厂家的主导性更强,甚至有些都是季度定价,车企预付款已成为常见现象。”汽车媒体人张智勇认为电池厂商强势也造成了国产新能源汽车整车利润率偏低。

宁德时代的过于强势也让很多车企苦不堪言,深深地刺痛了车企们敏感的神经,为摆脱“为宁德时代打工”的局面,很多车企纷纷入局电池赛道。从2022年10月起,广汽、宝马、蔚来等众多车企陆续被曝出在电池上砸下重金,比如宝马投资100亿扩建沈阳动力电池生产,广汽投资109亿元开始自研电池产业化,蔚来耗资20亿元成立蔚来电池,以及本田汽车和LG在美国投资35亿美元设立合资电池厂,小鹏汽车也传出要自造电池的传闻。

车企们在电池行业拼命砸钱,是因为动力电池产业链上游价格过高,价格压力直接传导至整车厂,动力电池成本已占到汽车总成本的40%~60%。而目前国内新能源车企中毛利率最高的理想不过20%左右,而蔚来和小鹏只有13.3%和13.5%。特斯拉毛利率高(25.6%)是因为其采购成本更低。

有知情人士透露,宁德时代供应特斯拉电池的价格是国产新能源车企的一半左右。即便如此特斯拉也积极参与造电池之中,2022年12月26日起官方推特公开了4680电池的周产能达到86.8万块,不过依然无法满足自身的产能需求,很长一段时间,特斯拉的电池还是需要宁德时代这样的电池厂商供应。

虽然,车企自研电池或是一场豪赌,但比亚迪已经给出了新的答案。2022年比亚迪整车毛利率高达15.89%,在新能源车企中属于毛利率较高的梯队,这和自身电池自给自足有直接关系。从技术层面看,宁德时代依旧是一枝独秀,但宁德时代的技术壁垒并非牢不可破。其他企业即使无法获得最新的技术和产线信息,但通过不断追随复制、逆向研发,同样能赢得重视成本的客户,从宁德时代手中抢走部分市场。一旦广汽和宝马以及特斯拉的自研电池能够取得进展,宁德时代的市场占有率将大幅下滑,任泽平那句“天下苦宁王久矣”或成为历史。

有业内人士指出,在绝对的价格优势下,中创新航和蜂巢能源受到明显追捧。有市场人士表示大家都在寻找“下一个宁德时代”。宁德时代已经站在了悬崖边上,是改变还是等着竞争对手以及车企自研电池成功再做出改变,已是迫在眉睫的抉择。

利润率的下滑

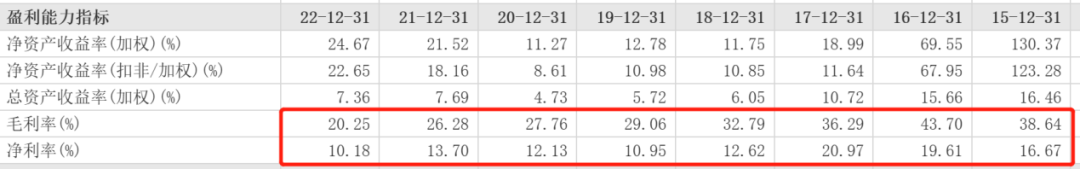

宁德时代2022年的营收和净利润都创历史新高,却掩盖不了毛利率和净利率双双下滑的颓势。

宁德时代财报显示,2022年毛利率为20.25%,净利率为10.18%,这是自2015年至今两项指标的最低值。其中毛利率在2016年43.7%为近年来最高,在2018年以前,毛利率都是超过30%,即便深受疫情影响的2020年2021年毛利率也高达27.76%和26.28%。在毛利率方面2022年同比下跌了6.03个百分点。

而宁德时代2022年第一季度的毛利率更是低至14.48%,净利率同样低至4.06%。这也让宁德时代陷入了营收增长154%、净利润下滑23.6%的“增收不增利”尴尬局面,之后毛利率触底回升,但是相比过去下滑明显。

再看净利率,2022年净利率同比出现3.52个百分点的下滑,但距离2017年20.97%的高点,下跌了一倍有余,同样受疫情影响的2020年和2021年,净利率也有12.13%和13.70%,业绩亮眼的背后是宁德时代赚钱能力的下滑。

如果从2022年半年报来看,宁德时代的赚钱能力退化更加明显。2022年中报显示,宁德时代的动力电池业务毛利率只有15.04%,同比下滑了7.96个百分点。锂电池材料毛利率为20.65%,下滑了0.5个百分点。储能业务毛利率低至6.43%,同比下滑了30.17个百分点。

上游原材料涨价是拖累宁德时代毛利率和净利率的主要原因。有数据表明从2021年初至2022年底,碳酸锂价格上涨十倍。但据36氪报道,宁德时代受原材料涨价影响后直接将成本转嫁给车企,2022年原材料涨多少,宁德时代就给车企涨多少,即便是蔚来这样的大客户也不例外。而瑞银测算,2022年因电池价格上涨,每辆纯电动汽车成本平均增加1.5万元。这多出的1.5万元成本,绝大部分是来自电池的成本。

一位造车新势力从业人员透露,宁德时代和二三线电池厂商不同,二三线电池厂都没有将原材料价格上涨完全传导给车企,而是自己消化了一部分。宁德时代在供应关系中的强势,使得他们能够轻松转嫁风险,直接导致车企的毛利率进一步降低。但即便进行了成本转嫁,宁德时代的毛利率和净利率依然是近8年来的新低。

产能过剩或提前到来

2022年宁德时代资产负债率为70.56%,这是近7年新高,2016年至2021年资产负债率分别为44.76%、46.7%、52.36%、58.37%、55.82%和69.9%。

这是什么概念?处于债务危机中的房地产,在同期的资产负债率的中位数,也只是74%。房地产行业中,资产负债率较高的企业不是爆雷就是彻底躺平,宁德时代如此高的资产负债率同样引发关注。

造成宁德时代资产负债率偏高的原因是其投入大量资金扩建产能。2022年中报显示,宁德时代电池产能为154.25GWh,同时还有100.46GWh的在建产能,在建产能超过现有产能的65%。

BT财经了解到,宁德时代在扩建产能上频现大手笔。2022年4月,宁德时代获得德国电芯生产许可,8月耗资73.4亿欧元在匈牙利建设100GWh电池产能。2023年2月14日,宁德时代又联手福特,进军美国市场。这次联手没有透露宁德时代的出资比例,总金额为35亿美元,但福特已经日薄西山,早已经不是财大气粗的汽车巨无霸,这次合作宁德时代出大头的可能性较大,几笔投资扩建产能下来,直接砸去数百亿元。

但一个现实的问题是新能源汽车终端市场在2022年末已现疲态,强如特斯拉这样的新能源汽车巨头都未能完成年度销售目标,其他多家头部车企均未能完成全年销售任务。而相关数据显示,特斯拉在2022年年末中国市场订单只有6000辆左右,不到上海工厂的一周产能。特斯拉CEO马斯克曾公开表示包括中国和美国,几乎所有新能源汽车市场都有需求问题,经济衰退会在2023年出现,严重程度或与2008年全球金融危机相当。这将直接影响新能源汽车的未来走势。

政策层面同样不算友好,2022年底,中国取消新能源汽车的财政补贴,更让人担忧的是,“无补贴时代”的新能源车市场充满变数,从取消国补后的1月和2月的销量来看,影响巨大。而近期更是传出未来几年新能源汽车取消绿牌的传闻。

2023年1月1日,上海宣布取消“插混式”汽车绿牌,其中也包含了增程式混动车型,绿牌只送给纯电动车。乘联会秘书长也公开表示,已经向国家有关部门提议取消绿牌、合并牌照,并且很有可能将在未来两年内实现。

有网友直接表示“没有国补、没有绿牌、没有便宜可占我可不买”,同样持这种观点的消费者不在少数。摩根士丹利在去年末的报告预测,2023年中国新能源汽车的销售增长约为15%,这相比2022年增速超过90%是极大的放缓。而中国市场是全球新能源汽车的“主战场”,占全球市场份额的63%,中国市场增速放缓,直接影响到全球市场。

新能源车终端市场受到冲击,供需关系将直接传导到宁德时代,这对于已投入大量资金扩建产能的宁德时代来说,将致命打击。投入那么多资金扩建产能,却有可能造成产能过剩,一旦这样的预测成真,宁德时代或会“血本无归”。

很明显,宁德时代吃尽了“新能源汽车的红利”,但在众多竞争对手以低价倾销抢占市场,众多车企的“反宁王”浪潮中,宁德时代将要面临行业产能过剩、新能源车市场的不确定性以及资金的压力,在出海之路成果并不明显的情况下,2023年将是关键的一年。

身处悬崖边上的“宁王”,走对一步将一马平川,走错一步将前功尽弃,留给宁德时代抉择的时间不多了。

版权所有,禁止私自转载!如涉及侵权,请联系删除。