中国基金报记者 南深

3月12日晚,中国移动、中国电信等“数字基建”巨头之外,中国建筑、中国电建等多家传统基建巨头也公布了2023年前两月经营情况,整体来看大超预期。

2023年1-2月,中国建筑新签合同总额6211亿元,同比增长30.2%,其中建筑业务新签合同5676亿元,增长27.3%,地产业务合约销售额535亿元,同比增长71.1%。中国电建1-2月新签合同金额1736.02亿元,同比增长43.26%,其中能源电力业务“狂飙”,新签合同金额近千亿,同比增长超300%。

分析人士指,今年基建依然是稳增长重要抓手,根据政府工作报告,2023年拟安排地方政府专项债券3.8万亿元(2022年为3.65万亿元),基建工程落地项目数量有望进一步提升。而在中国特色估值体系构建的大背景下,估值水平处在历史低位的央国企建筑股,有望迎来价值重估重大机会。

中国建筑新签合同增长30.2%

作为营收近2万亿、财富世界500强排名前十的巨无霸,用“大象起舞”都不足以形容中国建筑今年前两月的逆天表现。

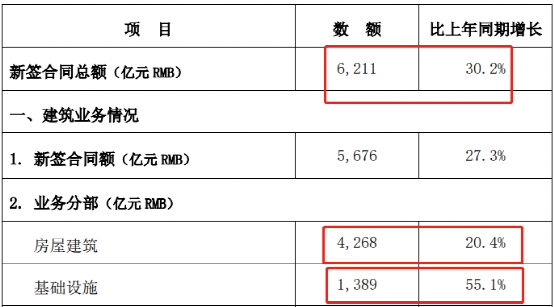

根据公告,公司2023年1-2月新签合同总额6211亿元,比上年同期增长达到30.2%。

其中,主营占比九成以上的建筑业务新签合同额5676亿元,同比增长27.3%。建筑业务内部细分看,房屋建筑录得4268亿元,同比增长20.4%,基础设施录得1389亿元,同比增长55.1%,勘察设计录得18亿元,同比增长12.1%。

需要注意的是,公司建筑业务这一成绩单并非在低基数上取得,2022年1-2月在房企批量出险情况下,其建筑业务的新签合同额为4458亿元,同比增速也有6.7%。

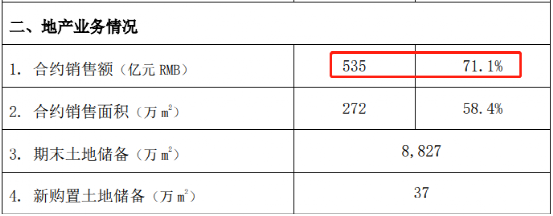

中国建筑的地产业务则主要包括中海地产和中建地产两大平台,在整个地产行业企稳回升的背景下,其反弹速度更是一马当先。公告显示,今年前两月公司地产业务合约销售额535亿元,同比增长高达71.1%,这一销售额已经逼近万科(前两月合约销售额587.5亿元);合约销售面积则为272万平米,同增58.4%。

这样的靓丽表现也让中国建筑东财股吧难得“热闹”一回。网友纷纷表示,“太厉害了吧”“什么情况?要起飞了?”“第一次超预期这么多”……

资料显示,中国建筑是我国专业化经营历史最久、市场化经营最早、一体化程度最高、全球规模最大的投资建设集团之一。中国建筑位居《财富》“世界500强”2022年榜单第9位;在《财富》“中国500强”排名中连续十年位列前3名;在美国《工程新闻记录》(ENR)2020年度“全球最大250家工程承包商”榜单继续位居首位。

中国电建能源电力合同额飙升331%

同在3月12日晚,电力工程龙头中国电建和化学工程龙头中国化学,也均披露了前两月经营情况。

中国电建2023年1至2月新签项目数量1441个,新签合同金额1736.02亿元,同比大幅增长43.26%。其中主要的贡献力量来自能源电力业务,新签项目数量765个,新签合同金额956亿元,同比增长330.96%。公司能源电力业务包括水电、风电、太阳能发电、火电、电网等。

中国电建能源电力业务的高增实际上并不意外,其前两月披露了7个达到信披标准的重大合同或者工程中标,其中4个为能源电力项目。

仅2月18日一天公司就公告了三个能源电力项目,包括浙江景宁抽水蓄能电站设计采购施工EPC总承包合同,金额约为62.57亿元;乌尔禾2000MWp光伏发电工程EPC总承包项目合同,合同金额约为71.76亿元;广东能源莎车县200万千瓦光储一体化项目一阶段100万千瓦EPC总承包工程,中标金额约为53.07亿元。

公司在此前公告中称,2022年以来中国电建业务转型升级稳健推进,能源电力业务“由旧变新”,新能源业务、抽水蓄能业务占比快速上升,水资源与环境业务、绿色砂石业务“由小变大”,已成为公司主责主业,海上风电、生物制气等战略性新兴业务加快培育,为公司高质量、可持续发展拓展新空间,业务结构持续优化,发展质量明显提高。

化学工程龙头中国化学前两月则新签了507个项目,金额合计 672.48亿元,其中化学工程项目423个,金额532.43亿元,占比约八成。不过,由于去年同期中国化学新签合同金额几乎翻倍,基数过高,今年前两月公司新签金额实际上同比下滑了约12%。去年3月的公告显示,2022年前两月公司新签合同金额为767.42亿元,同比大增87.53%。

建筑央国企价值重估正当时?

从业内分析来看,今年前两月建筑央企的超预期表现或不是短期现象,而是有望贯穿全年。

浙商证券分析师匡培钦、陈依晗认为,短期看,当前出口受国际环境影响有所承压、房地产市场风险隐患较多、消费复苏仍需观察,因此基础设施投资稳定增长对当前扩大国内需求、应对经济下行压力具有重要作用。而长期看,重大项目的开工建设对稳增长、稳就业、保民生均具备重要保障作用,既利当前、又利长远,“我们认为2023年尤其是上半年基建投资仍系稳住经济大盘的主要抓手”。

华金证券分析师张仲杰亦表示,社融火热双轮驱动,基建投资高增可期,有效投资带动就业机会的增加,或构成中低收入群体收入增长的主线政策路径。“我们倾向于上修全年基建投资增速预测至8%左右,结构上以先进制造业促进型的新能源等新型基建更受银行欢迎,城建、交通等传统微利领域的基建投资则更加依赖专项债转为资本金、以及政策性开发性金融机构的直接支持”,张仲杰称。

3月10日央行公布的数据显示,2月社融新增3.16万亿,同比多增高达1.94万亿;2月新增信贷1.81万亿,同比多增达5800亿,强于市场预期。其中,政府债券2月、1-2月合计同比分别多增5416亿和3530亿,年初提前下达专项债额度力度较大已经开始体现。

在此背景下,加上新一轮国企改革启动,中国特色估值体系开始探索,看好建筑央国企价值重估的声音也日益高涨。

西南证券颜阳春就建议“趁势而上,把握价值重估新机遇”。其表示当前建筑主要央国企近10年PB估值平均分位点19%,PE估值平均分位点16%,处于历史较低水平,建议关注中国建筑、中国交建、中国电建、安徽建工、上海建工、精工钢构等。中国银河分析师龙天光亦称,基建是稳增长抓手,房企再融资重启有望改善房建回款,推荐基建和房建等投资机会,推荐中国铁建、中国建筑、中国中铁、中国交建、中国电建、中国能建等。

编辑:小茉

审核:许闻

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)