“第一桶金”,至今是谜。

文 | 华商韬略 熊剑辉

一代枭雄,挥手落幕。

【崩盘】

2020年5月16日,“金凰珠宝”的信托计划到期。按规定,民生信托要对其抵押物做开箱检测。

一切不过是例行公事。

有什么好担心的呢?金凰珠宝是纳斯达克上市公司,抵押的80吨黄金第三方有检测、人保有承保,价值300亿只融资200多亿。

黄金入库,也是金凰、信托、人保三方操办,不但全程录像,连金库的指纹密码和钥匙都是人保、信托共管。

除了民生信托,还有东莞信托、四川信托、安信信托、北方信托等一块吃下这笔巨单。

不管怎么看,这笔生意都属于秦始皇摸电门——赢麻了!

但例行的开箱检测,遭到金凰珠宝董事长贾志宏的激烈反对。民生信托当然拒绝了这个不合理要求。很快,大家收到了贾志宏的短信,大意是感谢大家多年来的支持,最后——“别了”。民生信托的高管顿感大事不妙。

结果发现,80吨黄金,全是假货。

这个惊天巨雷,不但把民生信托炸得人仰马翻,而且将其所属的泛海控股和千亿大佬卢志强,全部拖进了深渊。

2023年,72岁的卢志强,在本命年中迎来了人生的宿命。

1月,他被民生银行状告、追讨高达70亿的债务。起因是,2018年、2020年,卢志强和他旗下的泛海控股,为两笔借款提供了抵押担保。

这些钱,至今未还。

让人惊异的是,卢志强不但是民生银行发起人、副董事长,还是民生银行第六大股东。

这纯属“六亲不认”,被“自己人”告了。

但令人尴尬的,不止这一件事。

2月,北京朝阳区法院对卢志强发布“限高令”,只因大连银行一笔49.98亿元的债务未归还。

3月,济南中院还将对泛海控股持有的民生证券股权公开拍卖。

作为“泛海系”最优质的金融资产,民生证券这笔股权估值高达58.65亿元。之所以被冻结拍卖,只因未偿还山东高速20亿元的欠款。

优质资产遭贱卖,“家乡人”都来追债,卢志强的心情可想而知。

墙倒众人推的另一面,卢志强的“旗舰”企业泛海控股(000046),也撞上了“冰山”。

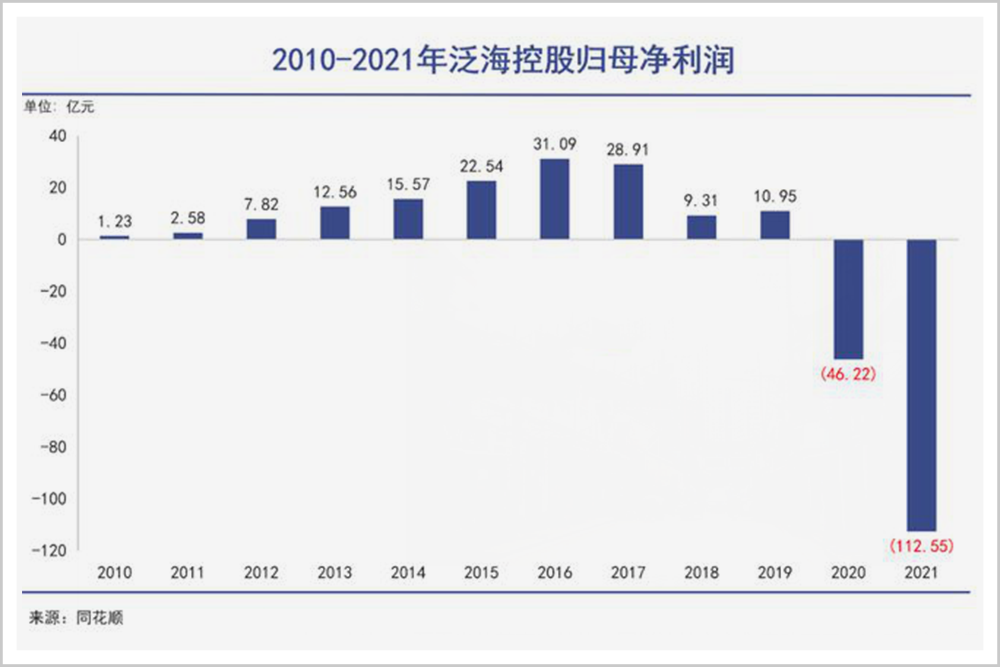

最新预告显示,2022年,泛海预计巨亏70亿-100亿,归母所有者权益为负36亿-负60亿,严重资不抵债。

这其中,泛海业绩被民生信托严重拖累。

除了“金凰珠宝造假案”巨亏的41亿,民生信托踩中的雷不止这一个。像宝能(20亿)、佳兆业(14亿)等地产公司的信托计划,挨个在民生信托手上炸得烟花烂漫。

目前,泛海的股价仅剩1元左右,相较71.3元的最高点,缩水98%。加上连续三年巨亏,已然凶多吉少。

如今,卢志强四处抛资产、卖股权、引战投……变卖资产300多亿,依然填不满千亿大坑。

这位昔日百富榜上的超级大佬,曾在资本市场呼风唤雨的“A股市值第一人”,怎么就跌落到行将崩盘的地步?

【帝国】

2001年,“九省通衢”武汉,还是一片激情燃烧的热土。

这一年,地产大神如过江之鲫,奔走于此。只要行车路过王家墩机场,武汉的大小头脑们都会指着这块7.41平方公里的土地,激情澎湃地展望:

这里,将成为武汉的陆家嘴,超一流的CBD。

令人垂涎的土地,很快引来新世界郑裕彤、金地凌克等一众大佬。但大佬们亲临现场才发现,作为空军机场的王家墩,战机仍在呼啸起落。

一打听才知道,虽然搬迁有批复,但CBD还是个PPT,空军完全没有拆迁的意思。

大佬们拍拍屁股,马上走了。

除了泛海卢志强——他愿意等。

直到2007年,王家墩才送走了最后一架飞机。泛海独自等待6年,独吞了这块惊天之地。

2002年,上海12万平米的董家渡地块,同样让地产商们蠢动不已,连香港新鸿基都下场抢地。

▲上海董家渡

但笑到最后的,还是泛海。

所有人不知道输在哪里,泛海的神秘“能量”,让人不寒而栗。

卢志强的崛起,和这些地块的归属一样神秘。

1985年,卢志强突然辞去了潍坊技术开发中心办公室副主任的公职。用他自己的话说,因为提拔没提上,好面子、挂不住,所以下了海。

之后,卢志强的人生改天换地。他做教培、干地产,1988年到北京创立了泛海。

从一个失意的基层官员,摇身变成阔绰的地产大佬,卢志强只用了短短3年。他究竟怎样赚到“第一桶金”,至今是谜。

谜团的B面,人们看到卢志强又在资本市场大展拳脚。

1998年,泛海借壳“南油物业”登陆A股,即是今天的“泛海控股”。

2000年,民生银行上市前夕,泛海以1.6亿元拿下1.3亿股,成为民生银行第二大股东。

从此,卢志强有了一只超级“现金奶牛”。

卢志强将这笔民生股权长期抵押,期间分红不断、股价暴涨,赚尽了好处。而民生银行大股东的身份,又让他可以源源不断获取贷款。

2007年,新浪财经发布“中国资本市场控制榜”,卢志强凭借民生银行、泛海控股合计2609亿的总市值,登上了“A股市值第一人”的宝座。

有人曾妒忌地评价:卢老板不知道缺钱的滋味。

强大的金融资本,成为泛海地产事业的后盾,也是卢志强敢于在武汉、上海等地豪掷万金的底气。

2014年,63岁的卢志强下决心,向“地产+金融+投资”的方向转型,要“三年打基础,十年创大业”,率领泛海的铁骑打下一片更大的疆土。

于是,卢老板开始了更惊人的“买买买”。

从民生证券、民生人寿、民生信托、民生期货,到民金所、泛海担保、泛海基金、泛海资产……卢志强生生买出一个“全牌照”金融王国。

国内买不够,出海去“扫货”。

在美国,泛海接连拿下旧金山、纽约、夏威夷等7大地产项目,耗资15亿美元。其规划的旧金山城市综合体、曼哈顿高端酒店、夏威夷度假村等,预计总投资高达130亿美元。

2016年,“泛海系”斥资27亿美元,欲将世界500强、美国Genworth金融集团鲸吞;2017年,又以12亿美元收购IDG(美国国际数据集团),达成泛海国际化的重大里程碑。

巅峰时期,泛海的疆域横跨地产、金融、科技、能源、境外投资等领域,坐拥金融全牌照,布局上市公司45家,成为一个总资产超3000亿元的投资帝国。

2016年,卢志强的身家达到850亿的顶峰,在“胡润百富榜”上名列第九。

但帝国的宫殿,却建筑在大幅举债的沙丘上。

定增、发债、信托、股权质押、关联借贷……卢老板的融资手段何其繁多,但核心要义只有一个:搞新钱,还旧债。

而大规模的并购,没有使利润持续增长,反而让费用急剧攀升。

彼时的卢志强,本应尽快抛售资产、回笼资金。但他却选择了持续加杠杆。

于是,2016年,泛海的总负债还是1400多亿;2018年,就飙升到1800多亿。

金色的绞索逐渐将头颅环绕,金凰珠宝的80吨假黄金,成了压垮泛海的第一根稻草。

【江湖】

在卢老板波澜壮阔的一生中,这不是第一次遭遇“末日危机”。

2005年,泛海正在疯狂拿地,却遭遇“8·31”政策大限,一时处在资金链绷断的边缘。

关键时刻,是“泰山会”老友柳传志出手,帮卢志强安然度险。

“泰山会”,曾是卢志强最倚仗的超级朋友圈。

1993年,“泰山会”在山东潍坊悄然成立,聚集了中国最杰出的一批民营企业家。

会长是联想柳传志,理事长是四通段永基,复星郭广昌、万通冯仑、巨人史玉柱等是会员;“山东好汉”卢志强,更是创会元老之一。

热爱《水浒传》的卢志强,最憧憬的就是“泰山会”的组织形式:“108员大将,大碗喝酒、大块吃肉,身怀技艺,各凭本事,讲情、讲义、讲理、讲法,又有很好的分配制度。”

某种程度上,泰山会也是一个互助平台。

1997年,史玉柱破产,负债2.5亿,所有人都认为他“死透了”。但泰山会一出手,史玉柱仅用4年就东山再起,至今传为佳话。

2009年,联想遭遇混合所有制改革的难题。这一次,卢志强投桃报李,帮柳传志闯过难关。用卢志强话说:“柳总把我看透了,我也把柳总看透了。”二人惺惺相惜之意,溢于言表。

另外,卢志强还多次携手王健林,在投资中共进同退。

2008年,王健林试图拿下长白山国际度假村项目。但高达120亿的投资,让一代首富也望而却步。

于是,卢志强建议,让万达、泛海、联想等共同参股、联合开发。其中,泛海持股27.5%,成为第二大股东。结果,万达成功拿下这个“巨无霸”项目。

但钱从哪里来?卢志强有办法。

为此,泛海通过民生银行,发行了一笔28亿的债券。其中,19.4亿投项目,3亿还贷款,5.6亿补充运营资金。

就这样,自己一分钱没花,卢志强投了项目、扩了资本、赢了人脉。

2014年,万达商业在香港上市,卢志强又拿下3600万股为其助阵。为此,王健林在上市致辞时表示特别感谢,卢志强则笑称“我是娘家人,来帮兄弟站台”。

2016年,卢志强又豪掷25个“小目标”,支持万达影视上市。

如今,泛海深陷危机,泰山曲终人散。卢志强举目四望,到处是自己帮过的人,却没有一个能帮自己“渡劫”的人。

只有区区几人,伸出了援手。

2018年,泛海发了一笔40亿元的公司债(即“18海控01”),期限3年。结果,柳传志的“门徒”、融创孙宏斌掏了15.67亿。

2019年,泛海抛售北京泛海国际1号地块、上海董家渡项目。孙宏斌又掏了125.53亿来接盘,并给卢志强留了“退路”:2022年6月23日之前泛海有权回购。

但“18海控01”债券一到期,泛海却付不出本金和利息。

前前后后掏了147亿的孙宏斌,不得不变身“秋菊”,跟泛海打起了官司。

另外,泛海抛售民生证券股权时,是卢志强的山东老乡、博汇纸业原董事长杨延良接的盘。

泛海退出中信产业基金,又是在民生银行共进退的大股东“中国船东互保协会”接的手。

然后,就没有然后了。

千亿巨债面前,商场上的兄弟们,要么自身难保、要么力不从心、要么避之不及……

江湖路远,后会无期。

【时代】

2021年3月,隐身幕后多年的卢志强,因金融产品违约,向投资者发出一封致歉信:

“我深感内疚,并就此向每一位投资人诚表歉意。我经商办企业已经30多年,但对近两年所遇到的困难估计不足。”

问题是,一位商海沉浮多年的大佬,为什么会产生误判?又怎么估计不足的?

2016年,当卢志强现身旧金山超级城市综合体的奠基礼时,与之谈笑风生的,是旧金山市长和中国驻旧金山总领事。豪掷30亿美元的投资计划,也让泛海迎来了高光时刻。

同一年,身为全国政协委员的卢志强,在记者会上侃侃而谈的,是中国企业要顺势而为“走出去”,占领国际化的高地。

显然,泛海多元化、全球化的投资布局,不是一时冲动,而经过了深思熟虑。

在卢志强看来,这既响应了国家“走出去”的号召,又通过多元化、全球化布局,减少了单一行业、单一区域受景气周期和宏观环境的荣枯影响,增强了企业抗周期、抗风险的能力。

这样的谋略,不可谓不高明。但前提是:第一,多元化收购的资产,要有造血能力;第二,杠杆运用要合理。

但个人的理性在时代的云雾里,都是尘埃。

因为同一时期,中国的土豪们都在海外“买买买”。

安邦拿下华尔道夫酒店、比利时FIDEA保险;万达买了美国传奇影业;海航收购维珍航空、德意志银行;浙江罗森内里买走了AC米兰……

时代洪流的裹挟下,清华北大,不如胆大。

只是庞大的海外收购,用的都是“内保外贷”,也就是境内抵押、境外融资。这不但导致风险留在了国内、收益流向了国外,更有资本外逃之嫌。

畸形的“走出去”,只会引发监管风暴。

2017年,国家收紧境外投资,并展开新一轮房地产调控。

很快,有人预感到大事不妙。

2017年,万达把13个文旅项目和77个酒店资产甩给了融创和富力;2021年,王健林清空海外资产,成功套现百亿。

但卢志强明显慢一拍,2019年才开始变卖资产。

北京、上海的地产项目,卖给了融创;民生信托的股权,转给了洋河;武汉中央商务区地块,卖给了绿城;连盈利最好的民生证券,也两度转让股权;甚至连破产的汉能也没放过,要求拍卖其金安桥水电站股权,尽快还款。

在海外,IDG还没捂热,就作价13亿美元卖给了黑石;Genworth的并购半路终止;只有美国的7大地产项目,造不起又甩不掉,只好拿“旧金山项目”做抵押,结果债务再违约,项目被债权人接管。

本来,卢志强还残存最后一丝希望。

2020年,蚂蚁集团筹备上市,泛海间接持股0.45%,估值至少45亿。如果股价暴涨,没准就能一朝翻身。

但人算不如天算,蚂蚁上市突然叫停,翻身的希望就此破灭。

截至2022年9月,泛海总负债969亿,资产负债率89.17%;流动性负债864亿,但流动性资产却只有608亿。

令人唏嘘的是,哪怕千亿巨债缠身,2020年、2021年,卢志强依然分别捐赠了7600万、8572万;创业至今,卢志强和泛海为社会公益事业的累计捐赠,高达60多亿。

“险夷原不滞胸中,何异浮云过太空?夜静海涛三万里,月明飞锡下天风。”

30多年前,卢志强在王阳明的《泛海》诗中,读出了即便遭遇风暴、依然无惧生死的从容与豁达,因此将公司命名为“泛海”。

今天,卢志强和他的泛海,还逃得脱这场惊天风暴吗?

欢迎关注【华商韬略】,识风云人物,读韬略传奇。

版权所有,禁止私自转载!

部分图片来源于网络

如涉及侵权,请联系删除