税务滞纳金怎么算及案例解析?

答:根据《中华人民共和国税收征收管理法》(以下简称《税收征管法》)第三十二条:“纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。” 也就是说“滞纳金”就是指针对不按纳税期限缴纳税款,按滞纳天数加收滞纳款项一定比例的金额。那么,税务滞纳金如何计算呢,如下:

滞纳金=滞纳税款×0.05%×滞纳天数

【案例解析】

1、逾期未申报产生的滞纳金

A公司为一般纳税人,按月进行增值税申报。2017年9月,由于会计疏忽,错过了9月15日增值税申报的最后一天,直到9月18日才想起来,到国税进行补申报。9月份A公司应纳税额为20000.00元。

情况一:企业于9月18日当天申报并扣款成功。

此时滞纳天数为:16号、17号、18号,共3天。

滞纳金=20000.00×0.05%×3=30.00元

情况二:企业于9月18日当天到柜台申报,但由于银行账户上没有足够存款,直到9月21日账户存进足够的存款并申请扣款成功。

此时滞纳天数为16号、17号、18号、19号、20号、21号,共6天。

滞纳金=20000.00×0.05%×6=60.00元

2、纳税评估补税形成的滞纳金

2017年9月,A公司由于纳税评估事项,应补缴所属期2016年12月增值税10000.00元,应补缴2016年度企业所得税8000.00元。A公司于2017年9月20日凭《税务事项通知书》到柜台进行更正申报。2016年12月增值税纳税申报期限为2017年1月17日,2016年度企业所得税纳税申报期限为2017年5月31日。那么:

增值税滞纳天数如下:

增值税滞纳金=10000.00×246×0.05%=1230.00元

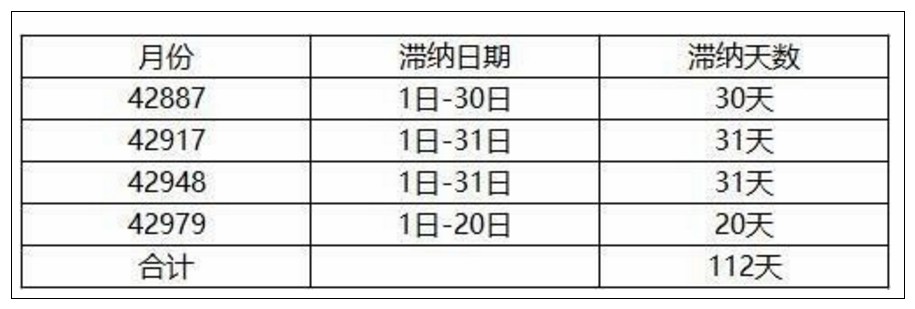

所得税滞纳金应从汇算清缴结束的次日起计算加收,具体计算的天数如下:

所得税滞纳金=8000.00×112×0.05%=448.00元

会计实务大全网温馨提示:1、因纳税人、扣缴义务人计算错误等失误,未缴或者少缴税款的,税务机关在三年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到五年。

2、对偷税、抗税、骗税的,税务机关追征其未缴或者少缴的税款、滞纳金或者所骗取的税款,不受前款规定期限的限制。

3、税收滞纳金不得在所得税前扣除。

看完本篇文章,您是否觉得:税务滞纳金仅一个公式为什么还能变得这么复杂。“哎,这就是学会计的魅力啦”。如果您有什么有趣的好玩的会计方面的东西也可以与我们分享啦,更多精彩内容,尽在会计实务大全网。

以上内容便是关于税务滞纳金怎么算及案例解析?的会计实务处理,包括税务滞纳金怎么算及案例解析?中涉及到的怎么做账,会计分录如何填写,会计人员怎么进行账务处理等。