港交所给内房股下发的“死亡预告”,似乎开始倒逼内房企加速推进债务重组。

这不,就在刚刚,奥园公布了最新的债务重组进展。

2月28日深夜,中国奥园宣布,已经与若干优先票据持有人,达成了中期债务静止协议。

来,关注猫姐,第一时间获取最新财经资讯!

先来说说,什么是中期债务静止协议?

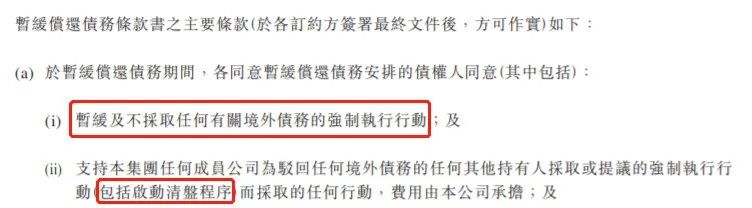

奥园的中期债务静止协议,也称暂缓偿还债务协议,其主要条款有两条:

于暂缓偿还债务期间,债权人同意:

1、暂缓及不采取任何有关境外债务的强制执行行动;

2、支持奥园为驳回其他债权人采取或提议的强制执行行动(包括启动清盘程序)而采取的任何行动。

简单来说,就是债权人暂时原则上同意奥园暂缓还债的安排,并同意不采取任何强制执行行动,划重点:比如清盘呈请。

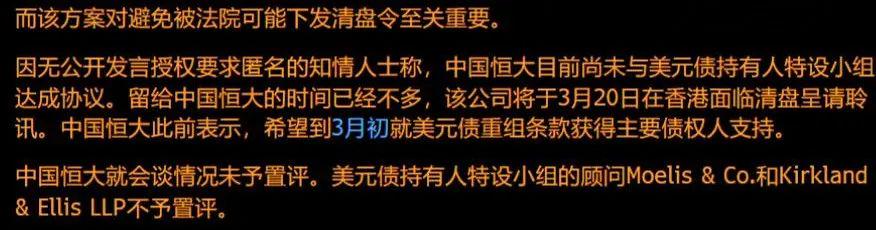

这一点,对于爆雷房企来说有多重要,看看隔壁的恒大就知道了。

当然,要想境外债权人同意这个协议,奥园也势必要付出一点代价:

15个工作日内,支付债权人境外债本金额的0.25%作为早期同意费;

一个月内支付债权人境外债本金额的0.5%作为一般同意费;

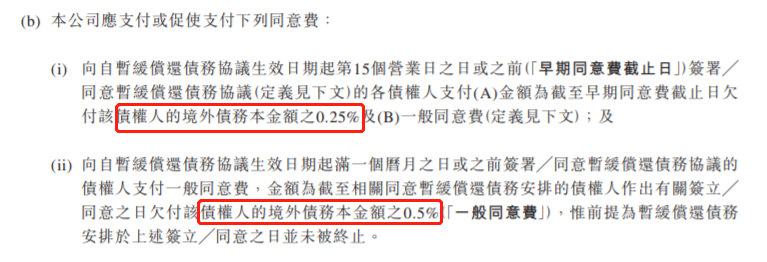

那么重点来了,奥园境外到底欠了多少钱呢?

奥园在公告中也披露了。

一共是12笔美元债,本金总额共计34.53亿美元,约合人民币239亿。

也就是说,如果境外债权人全部同意,奥园光支付同意费就要花掉1.8个亿!

这对于当下的奥园来说,也是不小的一笔钱!

当然啦,也并不是所有债权人都同意。

截至目前,同意的债权人,只占境外优先票据偿还金额的20%。

呃,好像也还不是很多。

至于奥园这样做的目的,当然也很简单:

第一,稳住境外债权人,争取一个稳定的环境,别动不动清盘呈请;

第二,为引战、推动境外债重组及复牌,扫清障碍。

在2021年底成功对境内债进行展期之后,奥园于2022年初公开宣布美元债违约。

但要想引入战投,推动股票复牌,海外债的问题就必须解决。

虽然上面这个公告,连一个初步的境外债重组方案都算不上,最多只是一个境外债重组的最新进展。

但跨入2023年,奥园的债务重组进程,确实有明显加快的迹象。

图源自奥园集团官网,奥园创始人郭梓文

今年1月,奥园以5.84亿元出售了珠海翠微村旧改项目60%股权,接盘方是是山东国企山东健康;

2月16日,由引入广州国资南粤基金为其旗下物业运营板块奥园健康的大股东。

卖旧改项目,卖物业公司股权,奥园的资产处置进程,正在明显加快,而这将有助于其债务重组的推进。

说起来也是有点唏嘘,奥园传了一年多的引战,绯闻对象从山东国资传到了广东国资,但直到现在也仍止于项目和物业公司层面。

等了那么久的白武士,到现在也仍是连影都看不到。

位于广州番禺的奥园总部 说财猫摄

而奥园自身,确实有些元气大伤。

目前,克而瑞发布的百强房企名单,已经找不到奥园的身影。

中指院发布的两百强名单,奥园也已经排到了123位。

曾经的千亿房企,今年前两个月,只卖了13.5亿。

爆雷对于奥园的影响有多大,可想而知。

就只希望,奥园的引战,不会是又一个“狼来了”的故事。

据说,奥园的境外重组方案,应该会在本周内公布,关注猫姐,持续关注~

扫下方二维码,备注“说财猫”,进粉丝群一起畅聊↓ ↓ ↓