恒大物业134亿存款“消失案”真相浮出水面。

作者 | 卢泳志

编辑丨高岩

来源 | 野马财经

历时一年多,恒大物业134亿元存款“消失案”终于水落石出。和去年7月份的初步调查结果相比,这次调查结果更加详尽地还原了事情的真相。

2月15日,中国恒大(3333.HK)和恒大物业(6666.HK)双双发布关于恒大物业134亿元存款质押被相关银行强制执行一事的调查结果。

结果显示,2020年12月28日-2021年8月02日,恒大物业6家附属公司通过银行为多家第三方公司融资提供质押,相关资金通过部分被担保方及多家通道公司划转至中国恒大。

来源:企业公告

2021年9月至12月,因质押担保期限届满触发质权实现条件,恒大物业附属公司存单质押的134亿元被银行强制执行。

可以看到,本次正式的调查结论与去年7月22日披露的初步调查结果在定性上基本一致,中国恒大董事会和独立调查委员会都仔细审查并认可了报告中的相关内容。

中国恒大集团行政总裁、执行董事肖恩对此表示,尽管调查有了结论,但集团和公司在风险化解委员会公司法律顾问和合规顾问的监督、建议下,加强力度进行内部风险评估和管理体系的建设绝不会停步。

有业内人士指出,本次公布134亿元存款划扣事项的独立调查报告,不仅是中国恒大、恒大物业争取达到港交所定下的复牌条件所需要的“指定工作”,也是中国恒大应对3月20日清盘呈请第四次聆讯前的正面消息之一。

不过,北京时择律师事务所刘云律师分析,恒大方面的百亿违规担保事项并未及时披露,涉嫌侵犯投资者的知情权。至于后续是否会被继续追责或监管处罚,还要看港交所等相关监管部门的下一步举措。

中国恒大表示,正与恒大物业商讨偿还134亿元存单质押所涉及款项的方案,方案主要通过中国恒大转让资产予恒大物业抵消相关款项。

134亿存款“消失”的真相

去年3月,恒大物业首次披露134亿元存款“消失。当时,恒大物业公告称,在审核财报过程中,发现134亿元的存款为第三方提供的质押保证金,已被银行强制执行。

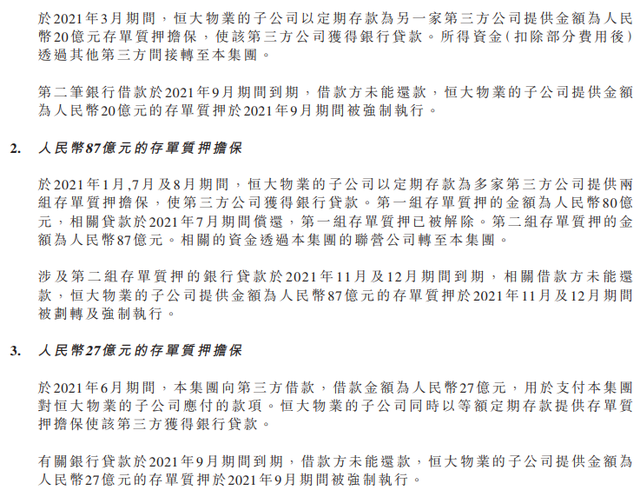

经过将近一年的调查,真相终于水落石出。恒大物业134亿元存款的“消失”共涉及三组存单质押担保,金额分别为20亿元、87亿元、27亿元,层层穿透后,担保所获资金均流入中国恒大。

来源:中国恒大公告

具体来看,第一笔是金碧物业提供20亿元存单担保,银行放款给第三方,扣除通道费后,最终19.55亿元流向中国恒大。

第二笔是恒大恒康和金碧恒盈提供27亿元存单担保,第三方获得承兑汇票,资金最后流向中国恒大。

第三笔是金碧世家、金碧恒盈、恒大恒康及金碧华府提供87亿元存单担保,第三方获得承兑汇票,资金最后流向中国恒大。

最终,在2021年9月-12月期间,由于中国恒大未归还款项,恒大物业共计约134亿元存单质押被银行强制执行,才发生了前文的百亿存款“消失”一幕。

图源:罐头图库

对于的原因,中国恒大称,2020年12月中至下旬,基于集团的资金需求,集团提出开展一个专项融资业务,具体方案为利用附属公司对外做质押,为第三方向银行申请融资提供担保,第三方融资所获取资金投入到集团,以支付在2021年2月的负债或应付款。该质押的目的是继续利用专项融资业务,为集团的其他营运及财务需要获得资金,包括支付在2021年不同时间点到期的负债及应付款。

这三笔担保主要由恒大物业时任执行董事兼分管财务副总经理安丽红、恒大物业时任执行董事兼总经理胡亮、恒大物业时任执行董事兼董事长赵长龙、恒大物业时任执行董事兼董事长甄立涛、中国恒大时任执行董事兼首席财务官潘大荣以及中国恒大时任执行董事兼总裁夏海钧审批通过。

此次调查报告的结果显示,在个别中国恒大和恒大物业前高管的授意下,恒大物业以存单质押担保方式,通过第三方分多次向中国恒大集团提供财务资助,最终导致恒大物业损失134亿元资金。

业内人士分析指出,尽管恒大是个案,但如此明目张胆地违规占用资金、侵蚀上市公司独立性、损害中小股东利益,确实影响了市场秩序,给市场形象带来负面效应。

3名原高管参与,“打工皇帝”退场

2022年7月,根据初步调查结果,中国恒大董事会研究决定免去夏海钧、潘大荣、柯鹏所担任的有关职务。同时,恒大物业将甄立涛、赵长龙、安丽红也予以免职。

本次报告进一步指出,涉及此次质押的人员为夏海钧、潘大荣、柯鹏,三人参与了该质押的相关安排。可以发现,报告中并未提及恒大集团董事局主席许家印是否参与其中。

鉴于此,中国恒大董事会决议并要求他们辞职。经调查后,独立委员会不建议恢复夏海钧、潘大荣、柯鹏的原有职位。

中国恒大指出该事项自上而下暴露出的合规缺失:质押事件的发生反映出集团存在潜在的内控问题,包括公司层面的高级管理人员/执行董事促使一家上市附属公司违反香港上市规则的披露和合规义务。

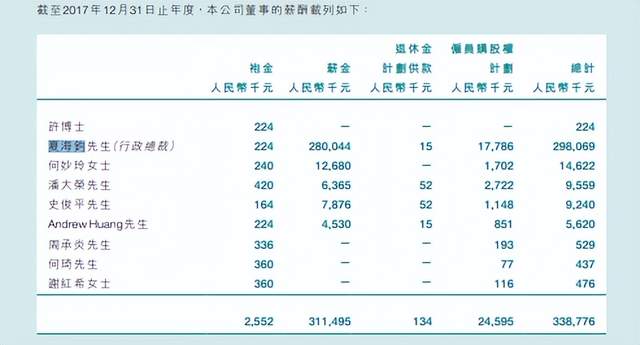

值得一提的是,在被免职的6位“恒大系”高管中,夏海钧堪称恒大集团二号人物,素有“打工皇帝”之称。

来源:中国恒大年报

1964年出生的夏海钧与许家印“牵手”那一年为43岁,不惑之年加入中国恒大,颇受老板许家印赏识,仅三个月后就成为公司总裁。

此后17年间,他协助许家印掌舵中国恒大这艘巨轮,经历了上市失败到上市成功,也助力公司实现了市值从百亿到千亿的跨越,是恒大集团颇为重要的“二号人物”。

夏海钧最为瞩目的时刻发生在2017年。这一年,夏海钧的个人年薪也达到了历史峰值,为2.98亿元。在2017年福布斯发布的《香港上市中资股CEO薪酬榜》中,夏海钧排名第一,被业内称为“打工皇帝”。

年报统计,从恒大上市的2009年开始算起,近12年,夏海钧在恒大收到的总薪酬约为16.32亿元(不包括2021年),平均年薪酬1.36亿元。

不过,虽为恒大“二号人物”,但2021年下半年以来夏海钧已经较少出现在公众视野,在此期间关于他的消息也是减持公司股份和出售债券等,直至出现此次担保违规操作事件。

来源 :罐头图库

夏海钧被免职后,中国恒大执行董事肖恩已被委任为新的行政总裁,副总裁刘振被任命为执行董事,副总裁钱程获委任为执行董事及首席财务官。

对于中国恒大的投资者来说,肖恩或许并不陌生。早在2021年初,他就多次出席投资人电话会议,并就债务情况和解决方案时间等进行回复。同时,他还是恒大汽车(0708.HK)的执行董事兼董事会主席。

与其相比,刘振和钱程则为新面孔,二人均是80后高管,分别于2011年7月和2008年7月加入恒大。其中,钱程主要聚焦在财务领域,曾担任财务管理上的不同职务;刘振在加入恒大后曾担任恒大地产集团新疆公司董事长、中国恒大新能源汽车集团有限公司副总裁等职务。

在本次调查结果公布后,肖恩表示,恳请各方能够继续给与中国恒大和恒大物业一些时间,集团将全力支持两家境外上市公司主体,积极探讨在依法依规的前提下,以适当方式推出行之有效的补救措施。

重组细节首次曝光,恒大何时上岸?

距离官宣美元债违约1年有余,中国恒大境外债重组方案终于有新进度披露。

1月18日,有媒体援引知情人士消息称,恒大向债权人提出两套境外债重组选项,分别以要约交换和“债转股”为主。

其中第一套方案中,恒大希望“以旧换新”,通过发行新债券的方式来延长偿还本金的期限,最长可达12年;新债票面利率将设定在2%左右。

第二套方案,是将一部分债权转换为恒大汽车和恒大物业的股份。剩余债务通过分期支付展期,不过展期时间缩短,票面利率将在6%-7%左右。

值得一提的是,这是恒大首次披露债务重组细节,此前恒大曾计划在2022年7月底公布重组方案,但临近披露日期又表示延迟至“2022年内”公布,但两次预期均未能实现承诺。

值得注意的是,恒大自从2021年9月出现债务危机之后,至今仍未出具官方的债务重组方案,但到期债务却如滚雪球一般,规模越来越大。

目前,恒大总负债约1.97万亿元人民币,仅从境内外债券来看,恒大今年新到期的债务就有近700亿元。

境外债上,据企业预警通数据显示,恒大存续美元债10只,规模约132.66亿美元,按发稿日汇率换算,总额超900亿元人民币。

上述10只美元债中,有6只将在2023年到期,规模合计约58.86亿美元,折合近400亿元人民币。其中最近的一笔将在2023年1月22日到期,票息高达11.5%,该债券余额10亿美元。

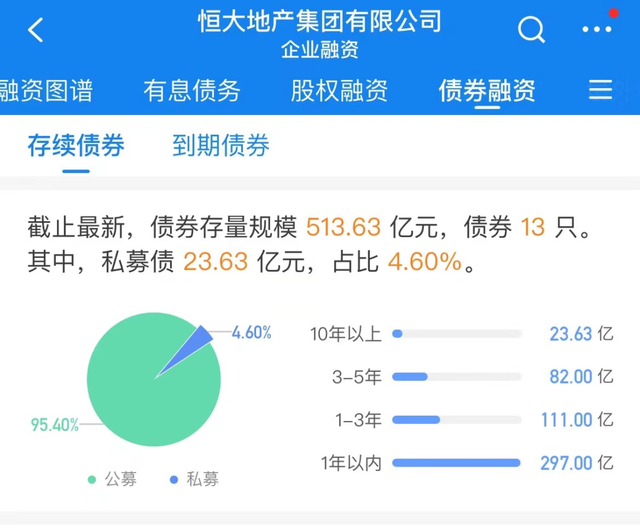

来源:企业预警通

而作为境内债发债主体的恒大地产集团,目前共有13只债券存续,总额约513.63亿元,1年内到期的约有297亿元。

除了债券之外,2023年的恒大还要继续面对理财产品兑付、应付票据等多方债务的压力。去年11月底,恒大财富公告表示,对2021年12月31日发布的理财兑付方案进行调整,由目前的每人每月兑付8000元改为每人每月兑付2000元。

此外,据中国恒大2021年年中财报显示,公司应付票据近2400亿元,应付账款近2700亿元。

面对多方兑付压力,恒大也一直在寻求出售资产回笼资金,但成功出售的案例并不多,去年11月6日,恒大以6.37亿美元出售位于香港元朗的一宗未开发住宅用地,是为数不多的成功出售案例。

今年年初,许家印在《致全体恒大人的一封家书》中表示:“2023年是恒大履行企业主体责任、千方百计保交楼的关键年。我坚信,只要全体恒大人齐心协力、永不放弃,努力拼搏、苦干实干,一步一个脚印扎实做好全面正常施工、恢复销售、恢复经营等各方面工作,我们一定能完成保交楼任务,一定能偿还各种债务、化解风险,一定能开启涅槃重生的新篇章。”

您觉得恒大能否尽快推出一份兼顾多方利益的债务重组方案,借势行业利好政策,早日回归正轨?欢迎留言评论!