来源 | 深蓝财经综合自市值榜、市界、奇偶工作室

昔日P2P龙头陆金所,正寻求它的第二次资本市场登陆。

2023年2月1日,陆金所在港交所提交上市申请,拟以介绍上市方式于香港联合交易所主板进行双重主要上市。

在此之前,陆金所已于2020年10月底在美国纽交所敲钟。可惜,在距今不到3年的时间里,陆金所美股股价哗啦啦地往下跌,最高跌幅超过90%,截至2月15日,股价较上市初期下跌超过80%,市值缩水超过250亿美元,约合人民币1700亿元。

1

含着金钥匙出生

但经营情况并不乐观

陆金所成立于2011年,含着金钥匙出生,背后的大树是赫赫有名的中国平安。截至目前,平安集团仍持有陆金所41.4%股权,为其第一大股东。

依托平安的强大背景,陆金所在成立不久后交易额很快破万亿。如果说那时的互联网金融领域,蚂蚁金服是第一,那么陆金所就称得上第二。

不过,陆金所初期是靠P2P业务在行业里站稳脚跟,所以当中国以e租宝为代表的P2P爆雷潮席卷整个行业,置身其中的陆金所就不得不为了生存逐步弱化相关业务。截至2021年二季度末,其P2P历史业务才基本实现清零。

撕下P2P的标签,陆金所给自己打造的新身份是“中国领先的科技驱动型个人金融服务公司”,说的直白点,叫为小微企业及其他借款人提供融资产品。

这一转身,的确让陆金所活过来了,只不过经营情况并不那么乐观。

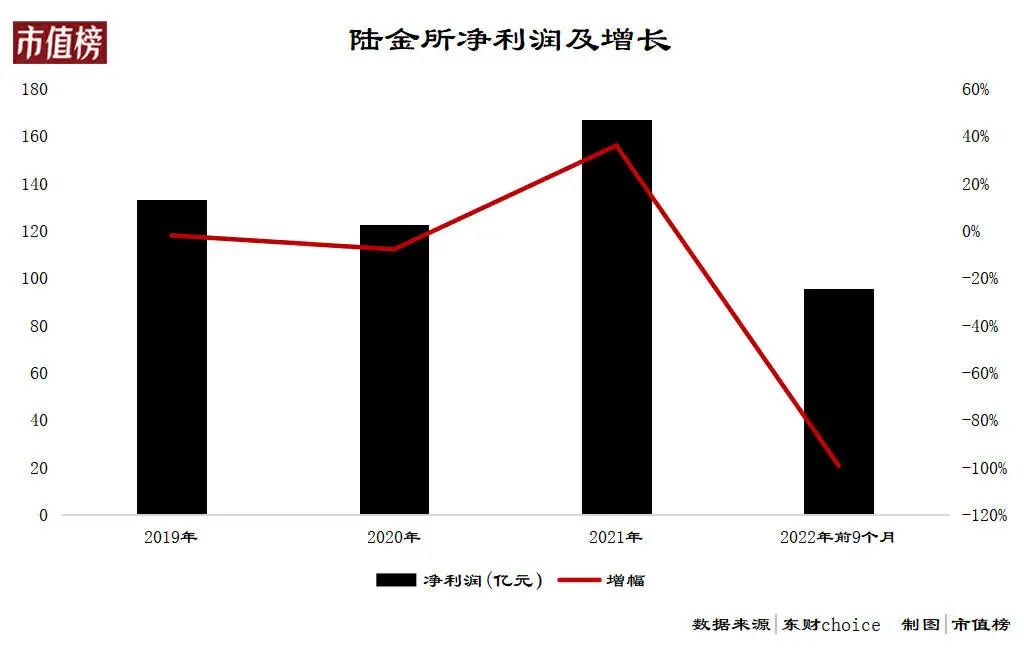

招股书显示,2020年、2021年,陆金所分别实现营业收入520.46亿元、618.35亿元,分别实现净利润122.76亿元和167.09亿元。

到了2022年前三季度,陆金所的营收和净利润双双下滑:营收457.97亿元,同比下降0.43%;净利润95.81亿元,同比减少30.64%。

营收利润下降之外,陆金所的新增贷款规模也出现了下降,2022年前9个月约为4176亿元,同比下滑约15.94%;贷款余额则由2021年的6610亿元下降至2022年前9个月的6365亿元。

同时,陆金所的贷款逾期率不断走高。30天以上逾期率在2020年时还是2.0%,而在2020年9月末升至3.6%;90天以上逾期率也从2020年时的1.2%上升至2022年9月末的2.1%。

贷款质量变差,影响到陆金所的净利润,但追踪其利润下滑最大的原因,还是在信用减值。

和银行一样,贷款有风险敞口,就需要对贷款计提减值准备。再加上担保业务也让陆金所承担了更高的信用风险,整体的信用减值损失不断增加。2020年、2021年和2022年前三季度分别为30亿元、66亿元及103亿元,分别占期内收入的5.8%、10.7%及22.5%。

2

收缩不能只怪疫情

前景“依然严峻”

对于业绩的下滑,陆金所方面解释称,2022年新冠疫情的影响使得公司在2022年下半年的财务表现呈现出较大的波动。

诚然,疫情之下,不少小微企业停业甚至倒闭,优质贷款对象减少,这从一定程度上导致陆金所收入和贷款规模下滑。

但是从行业数据来看,2022年9月末,两个口径的贷款余额相比2021年末均有所增长,比如普惠型小微企业贷款余额从19.23万亿元增长至23.16万亿元。因此,陆金所贷款规模收缩不能都怪疫情。

具体来看,陆金所收缩的是表外贷款(资金来源一般是银行或其他金融机构,陆金所可从中收取服务费和贷后的管理费用):2022年前9个月新增2391亿元,年化一下就是3188亿元,比2020年和2021年都有大幅下降。

这从侧面反映陆金所在新客增长方面动力不足。2022年前9个月,陆金所的活跃借款人只增加了17.7万人,而整个2021年,活跃借款人增加了52.4万人。

而新客数量增长少,可能存在三方面的原因。

第一是陆金所提高了借款人的审核门槛;而是银行等金融机构降低了陆金所这类“中介”所能提供服务的价值;三是借款人的综合成本较高。

为了节省一些人力成本,陆金所于2022年进行了裁员。2021年,陆金所共计9.3万名员工,这一数字到了2022年9月末,减少至8.4万。同期,陆金所的雇员福利开支下降了4亿元。到了第四季度,陆金所仍在继续优化员工,仅直销团队就减少了近1.2万名员工。

值得一提的是,陆金所的危机或许还未彻底显现。摩根大通分析师Katherine Lei在一份投资报告中直言,该公司的发展受到了挑战,第三季度不是底部,因为管理层的评论暗示第四季度利润同比收缩117%-126%。

此外,由于贷款增长、利率和资产质量的下行压力,2023年的前景“依然严峻”,因此将陆金所的评级从“增持”下调至“减持”。

3

存在平安依赖症

回港后会变好吗?

虽然中国大量小微企业主及其他零售借款人构成了陆金所主要收入来源,但招股书提到,这些客户合计构成重要客户,并无单一重大客户。

然而在陆金所提供各种服务的金融机构里,平安财险名列其中且贡献突出。

2020年至2022年前三季度,陆金所来自前五大客户的收入分别占公司总收入的5.1%、9.0%及5.1%。来自平安财险的收入分别为12.74亿元、36.41亿元和10.18亿元,占各期总收入的2.4%、5.9%及2.2%。

这说明,背靠平安这颗大树,陆金所的业务离不开平安系产品的“帮扶”。

陆金所在贷款业务方面,也少不了平安的扶持。据了解,陆金所的贷款模式包括一般无抵押贷款、有抵押贷款及消费金融贷款。前两类主要通过平安普惠展业,最后一类则主要通过平安消费金融展业。

招股书称,“我们与平安集团有广泛的业务合作。倘有关合作发生任何变化,或者倘平安集团无法继续对我们给予支持,我们的业务、财务表现及经营业绩可能会受到不利影响。”

除去平安依赖症担忧,陆金所还面临行业激烈的竞争压力。陆金所自称,公司与网商银行、微众银行、度小满金融及京东科技等有竞争。

而且近两年,整个金融科技行业的调整余波仍在,蚂蚁集团上市被喊停,京东金融和数字科技业务IPO进程也是一波三折,陆金所回港之后将如何发展,还未可知。