12月12日,人社部、财政部、税务总局、金融监管总局、证监会联合印发《关于全面实施个人养老金制度的通知》(以下简称《通知》),个人养老金制度将于12月15日推广至全国。

此次全国推广有两个核心:一是从此前试点36城市向全国铺开,增加提前领取情形;二是个人养老金产品持续扩容。据悉证监会及时优化产品供给,将首批85只权益类指数基金纳入个人养老金投资产品目录。

其中跟踪各类宽基指数的产品78只,跟踪红利指数的产品7只,包括沪深300指数、中证A500指数、创业板指数等普通指数基金、指数增强基金、ETF联接基金。

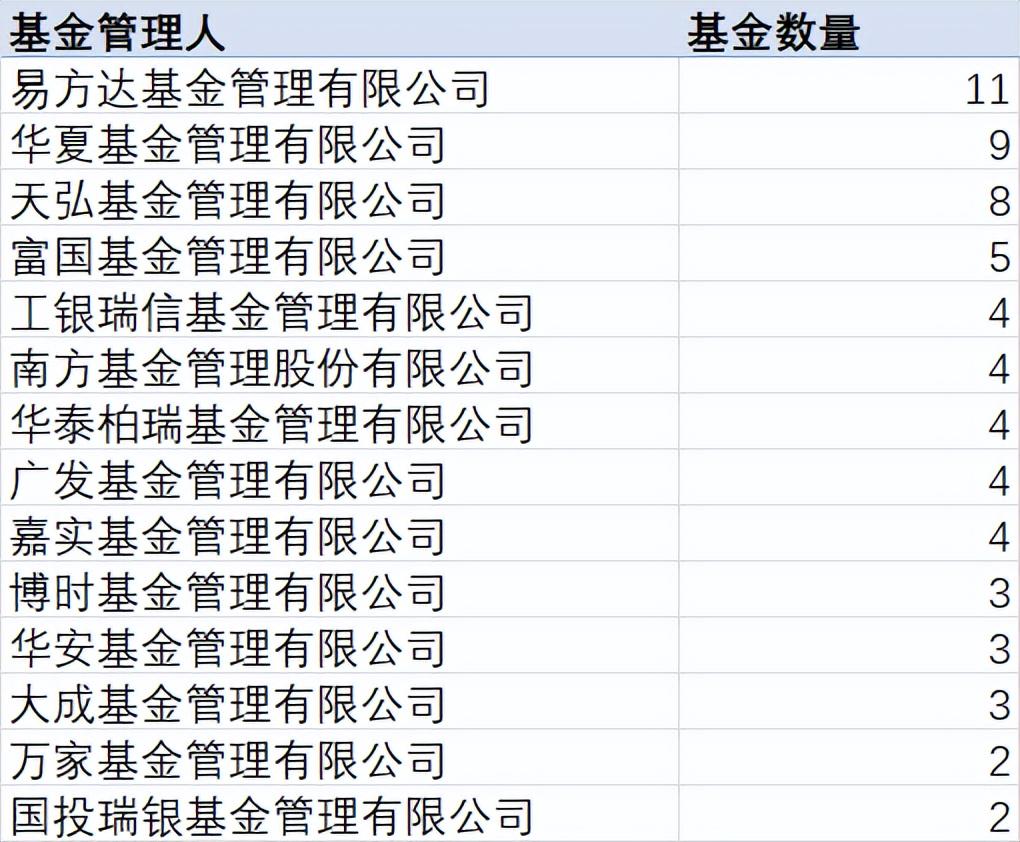

入选公司前三甲:易方达基金、华夏基金、天弘基金

据笔者统计,本次易方达基金入选产品最多,有11只,排在二三四位的是华夏基金、天弘基金和富国基金,分别有9只、8只和5只。

从某种程度上来说,这也是基金公司在行业地位上的排序。

大成基金是名单中的“黑马”,本次有3只基金入选,分别是大成中证A500、大成中证红利和大成沪深300。截至今年3季度末,大成基金管理规模3283亿元,全市场排在第28位,排名要稍微靠后。

可能是由于本次入选的主要是宽基指数,所以像华宝基金、招商基金和国泰基金入选产品不多有点令人意外,三家的指数产品比较有特色,实力也比较强。

沪深300、中证A500、中证500

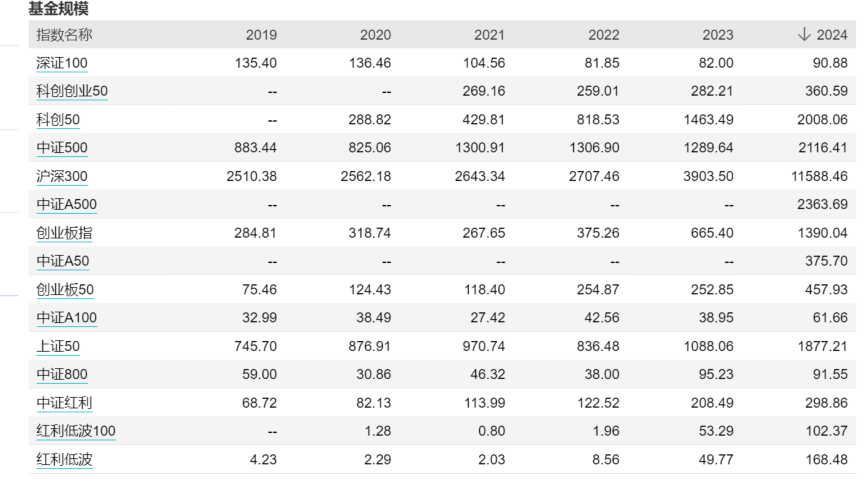

据简单统计,沪深300、中证A500、中证500、创业板和红利是本次入选产品挂钩较多的指数,分别有21只、19只、14只、6只和6只挂钩。

就整个市场而言,沪深300指数挂钩产品规模最大,已经达到了1.16万亿元,中证A100挂钩产品规模最小,仅61.66亿元。

从近10年角度看估值,85只产品挂钩的指数估值都不算高,超过70%分位线的只有科创50、中证A50和中证A100,不过被低估也不算多,只有创业板指和创业板50。

今年涨幅第一!12月主题,创业板50

不过近些年市场较为低迷,而近2个月市场旱地拔葱行情,从近5年的角度有不少指数还需要警惕风险,例如红利主题指数,三个指数的估值都处于80%以上,考虑到近期还有批量红利主题基金发布,用“贪婪和恐惧”的理论,近期还是要保持警惕比较合适。

另外,科创50、中证A50、中证A100,近10年和近5年估值基本上都均处于90%分位数之上,这三个指数的危险系数就要更高了。

从券商给出的预期盈利角度,2024年规模净利润能有双位数增长的只有创业板指数、创业板50、上证50和红利低波100,

上图是Wind对几个指数的收益率统计,我们把时间区间内收益率前三指数填充红色,收益率后三位填绿色,风险前三高填橙色。

不难看出,红利主题的指数收益率较高但风险较低,与这个指数挂钩的产品持有体验更好。

那么本次入选的红利主题基金怎么选?简单粗暴的来说,创金合信红利低波收益率更高,也更为稳定,各个自然年度没有明显拉跨的表现。

创业板50,虽然风险系数比较高,但有较高的长期收益率作为补偿,倒也值得。

最糟糕的是科创50,长期收益率不高,但风险系数很高,这样的指数就需要择时投资了。

总结:

本次纳入个人养老金投资产品目录的基金多数来自大公司,运营方面有保证,问题应该不大。

所以焦点应该放在标的的选择上,尤其是投资基金的目的是养老,选择的时候就要更加讲究,一方面能够有长期收益,另一个方面风险要小。

A股有较为明显的牛市和熊市,所以在A股进行指数投资需要有一定的择时能力。举一个极端案例,如果买与上证指数挂钩的产品,十几年3000点水平,那意义就不大了。

如果不进行择时,那么最好的选择自然是红利主题的基金,如果心理承受能力比较强,创业板可以作为第二选择。