境外公司在中国境内业务是否要开具税务发票?

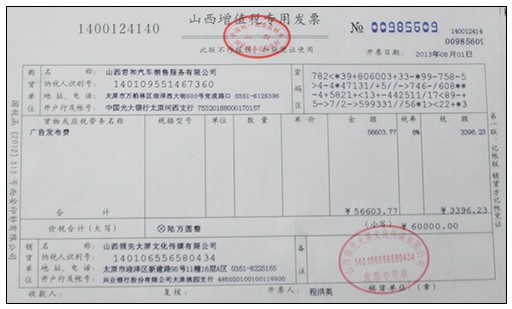

境外公司在境内取得收入,,发票可以到付款方主管税务机关申请代开,代开票时,税务机关会收取相关的税费。

增值税对在境内销售货物征税。境内指货物的起运地或所在地在境内。企业所得税法及实施条例规定,非居民企业委托营业代理人在中国境内从事生产经营活动的,包括委托单位或者个人经常代其签订合同,或者储存、交付货物等,该营业代理人视为非居民企业在中国境内设立的机构、场所。

如果在国内签订合同,应有相应的委托单位和个人,如果符合上述条件,应视为在中国境内设立机构场所。如果货物的起运地或所在地在境内,比如由国外运进,但在出售之前存放在中国境内,由代理人运送出售等,应视为在中国境内销售货物,可以由代理人到税务机关代开增值税票。如果由国外直接出售给合同方,无代理人,则由海关代征增值税,直接由购货方取得海关进口增值税专用缴款书。

从境外公司取得发票可否抵扣进项税?

根据《中华人民共和国增值税暂行条例》规定,准予从销项税额中抵扣的进项税额包括,从销售方取得的增值税专用发票上注明的增值税额;从海关取得的海关进口增值税专用发票缴款书上注明的增值税额;农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额;境外公司开具的发票不属于上述票据类型,不属于增值税抵扣凭证,因此,不能计算抵扣进项税额。

境外公司在中国境内业务是否要开具税务发票?关于这一问题,小编就就讲述到这里了,若还有其他不懂的地方,可以跟我们会计实务大全网的老师们多多交流。关注会计实务大全网,为你解决财务上的疑难杂症!

以上内容便是关于境外公司在中国境内业务是否要开具税务发票?的会计实务处理,包括境外公司在中国境内业务是否要开具税务发票?中涉及到的怎么做账,会计分录如何填写,会计人员怎么进行账务处理等。