电商平台第三方给商家销售怎么做账?

本质上在电商平台销售有两种模式:

1、代销模式,电商向厂家收取代销手续费.例如100元的货物,售价500元.电商收取500元的10%作为代销服务手续费,则电商开具50元发票给厂家.厂家开具500元发票给直接客户.并不存在重复纳税,因为现在实施的增值税抵扣链条.那50元的发票作为厂家的进项税可以抵扣.厂家承担450元的税负.

2、一次性购销模式,电商批量购入厂家商品,直接发售给客户.例如,100元的货物,电商以450元价格向厂家购买,以500元卖给客户.那么厂家开具450元发票给电商,电商开具500元发票给客户.由于抵扣链条的存在,厂家450元发票的税额可以在500元的销项税中抵扣,电商实际只承受增值的50元的税负.厂家承担450元的税负.

所提出的虚开发票的问题,只有当客户信息不属实,存在上述两种模式混淆不清的时候.即发生付款方、收货方名称不一致对应的情况,即有认定为虚开发票的纳税风险.

电商第三方平台购销账务处理怎么做?

购货方发出电子支付指令,从其银行向第三方支付平台划拨款项时,应视同发生了一笔业务.因为第三方支付平台从本质上看是一个网络支付平台,为交易双方的资金往来提供安全和方便的服务,但其本质上还不是金融机构,不应视同”银行存款”进行核算.所以,要通过”其他货币资金–在线支付存款–××账户”科目进行处理.

在税收处理方面,电商销售与传统购销模式是一样的,那就是销售方,不论是否开出增值税专用发票,甚至不开票,都要计算增值税销项税额;而购买方,只有取得增值税专用发票,才能进行抵扣.

案例一: 某电商企业是一般纳税人,A公司(一般纳税人)在该电商企业购买一批办公用品,合同上规定的总价款时7 020元,其中增值税专用发票上开具的货款是6 000元,销项税额是1 020元,该批办公用品的成本为5 000元,电商企业已将这批办公用品发出.

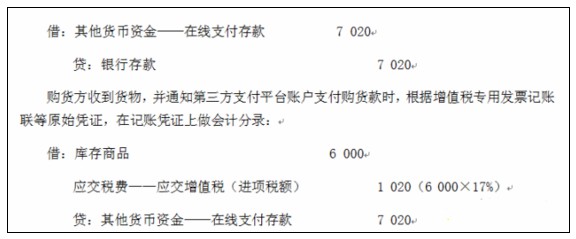

(1)购货方:购货方将其银行存款转移到第三方支付平台账户时,根据银行付款凭单等原始凭证,在记账凭证上做会计分录:

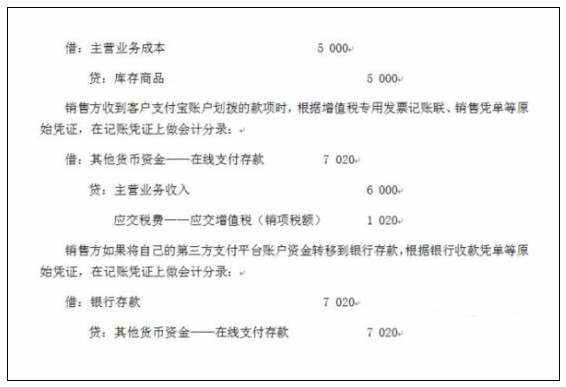

(2)销售方:销售方发出货物时(收入暂不入账,等到对方确认收货并收到第三方支付平台款项时再确认收入),根据出库单等原始凭证,在记账凭证上做会计分录:

电商平台第三方给商家销售怎么做账?上文介绍了这个内容是如何处理的,销售方和购货方有点不一样,更多相关资讯,敬请关注会计实务大全网的更新!

以上内容便是关于电商平台第三方给商家销售怎么做账?的会计实务处理,包括电商平台第三方给商家销售怎么做账?中涉及到的怎么做账,会计分录如何填写,会计人员怎么进行账务处理等。